注:此文章由FxPro高级分析师Alex Kuptsikevich撰写

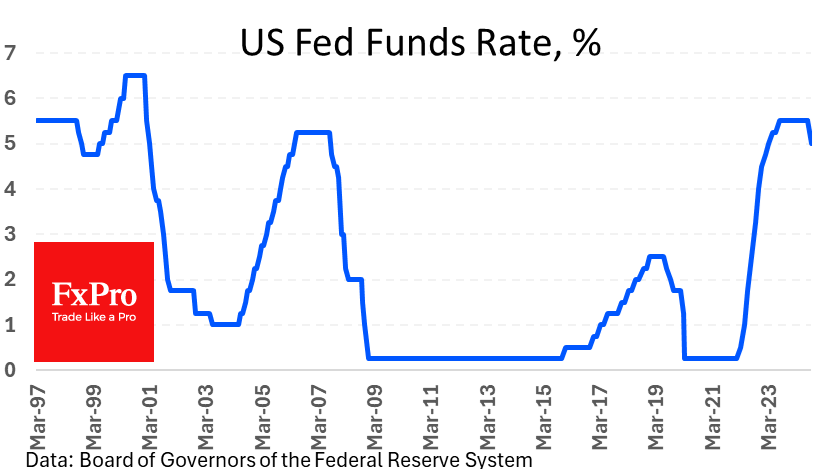

美联储将联邦基金利率下调了 50 个基点,这符合市场的普遍预期(本周初出现这种结果的概率超过 67%),一些财经媒体民意调查 113 位受访者中的 104 位感到意外。由于大幅降息并未被市场完全定价,我们看到了强烈的市场反应。这一变化揭示了美联储对货币政策的态度,可能导致市场长期调整,并有可能改变美元的游戏规则。

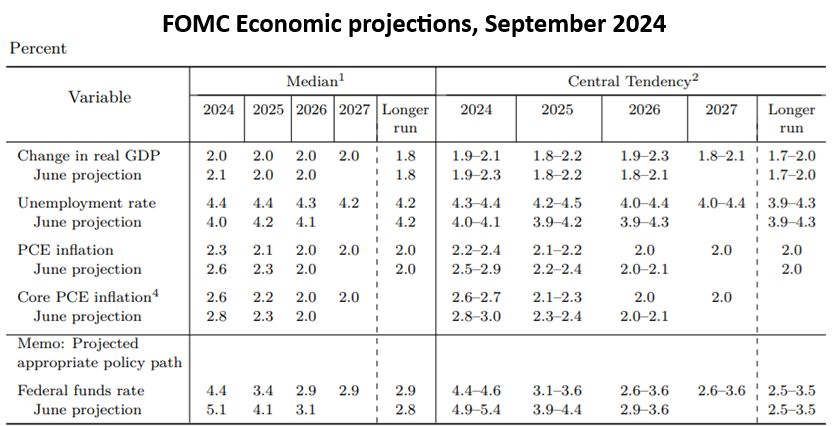

在官方评论中,美联储指出,经济增长步伐稳健,就业增长放缓,但通胀仍在上升。美联储表示,他们有信心通胀将继续朝着2%的目标移动,并在此基础上使货币政策正常化。个人消费价格指数的预期从2024年的2.6%降至2.3%,到2025年从2.3%降至2.1%,而长期目标为2.0%。对失业率的预测从今年的4.0%提高到4.4%,到2025年则从4.2%提高到4.4%。

在新的预测中,FOMC成员确定2.9%的长期中性利率水平(6月2.8%),他们打算在2026年到2024年底4.4%(6月5.1%),到2025年底3.4%(4.1%)。人们可以看到,美联储的立场在短短三个月内变得更加鸽派。这很可能是去年就业增长预期大幅下调80万的结果。

今年和明年政策立场的大幅宽松是金融市场的主要驱动力。虽然最初的积极反应受到获利回吐的缓和,但随着欧洲股市指数上涨,标准普尔500指数和道琼斯指数期货创下历史新高,周四的市场行为明显显示出风险偏好增加。纳斯达克100指数和罗素2000指数迄今为止都表现落后,尽管新兴的货币环境可能对这些指数中的公司最为有利。

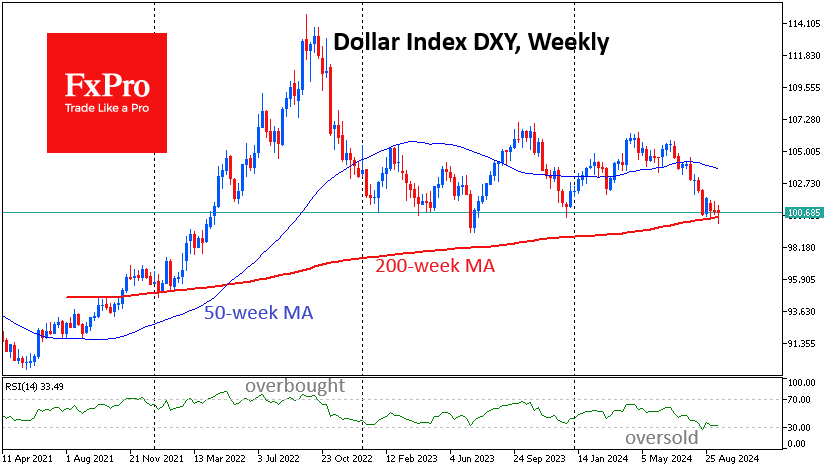

与此同时,这对美元来说也是一个危险的消息。在数据公布后,DXY指数跌至7月低点,尽管它在周四找到了临时支撑位,并难以维持在关键水平100和200周移动均线上方。市场在长期下跌后接近这些水平,因此反弹有可能,但不太可能改变长期走势。

现在需要理解的是,美联储的极度疲软是否会成为世界各地央行以同样速度效仿的借口。例如,欧洲央行的森特诺周四已经警告称,欧洲央行可能会加快放松政策的步伐。然而,英国央行尚未这样做,在8月初下调利率后,将基准利率维持在5.0%。

表情

登录后可进行评论

表情

登录后可进行评论