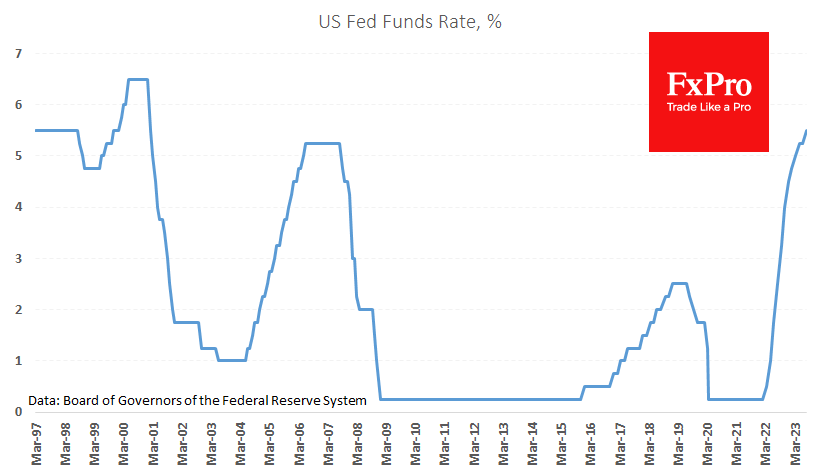

美联储将基准利率上调25个基点至5.25-5.50%。这一范围的上限是22年来的最高水平。下限对应于美联储在2006年7月至2007年8月(抵押贷款危机和全球金融危机爆发前)维持利率的平稳水平。

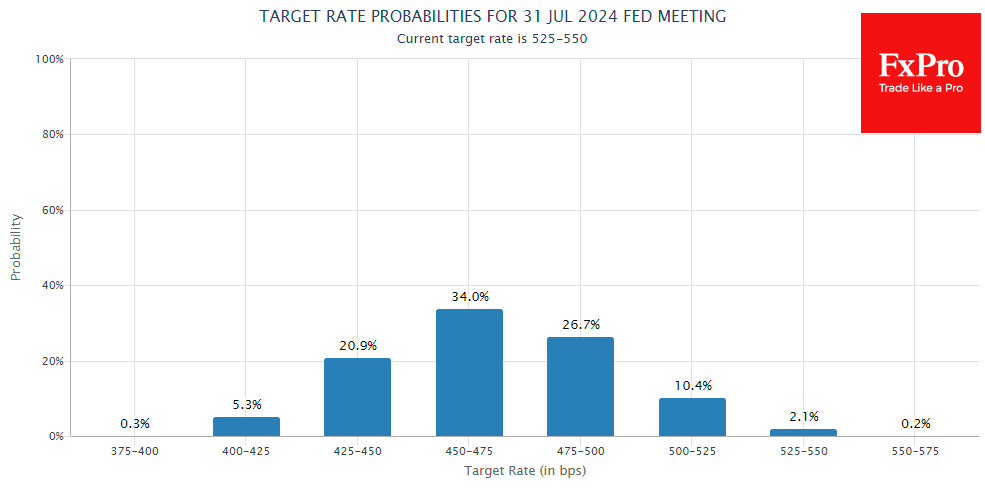

FxPro高级分析师Alex Kuptsikevich指出:市场将此视为利率见顶,并预期货币政策将很快出现逆转。利率期货价格反映出,美国联邦基金利率最早将于明年1月开始下降,并表明一年后联邦基金利率将比当前水平低75个基点,到2024年底将降至125个基点。

这是市场对央行下一步行动将基于进一步数据的评论的反应,因为已经实施的政策收紧尚未对经济产生全面影响。

尽管如此,鲍威尔在新闻发布会上继续宣扬没有必要等待政策发生逆转。联邦公开市场委员会预测,在2024年底之前,通胀将高于目标,因此,当关键利率超过通胀时,有必要维持限制性政策。

鲍威尔指出了通胀下降和就业上升的意外组合,但他要求我们不要因为一份良好的通胀报告就匆忙下结论。

另一方面,我们关注的是持续存在的当地促通胀因素。紧缩的劳动力市场使工资年增长率维持在4.4%,从而抑制了通货膨胀。这一点在月度价格增长率中体现得很明显,今年前六个月的总体价格增长率为1.7%,使年增长率达到3.4%,而核心价格增长率为2.3%,使年增长率达到4.6%。

除整体通胀外,尽管抵押贷款利率高居不下,但房价仍连续第三个月上涨,而且租房成本正取代全球能源和食品价格,像一年前那样成为通胀的导火索。

如果经济理论仍然有效,那么美联储现在就满足于现状,继续为经济降温还为时过早。市场仍然相信强劲的增长、较低的通胀和美联储同时放松政策。然而,明智的做法是不超出以上两种选择。

FxPro汇评:联邦公开市场委员会(FOMC)会议之后:市场听到了他们所希望的

本网站仅为讨论交流平台,网站上的文章、图片等均为用户自行上传及发布,发布者应对其发布的文章及其内容、图片等负责,不得侵权。如发现侵权的,请及时与本网站联系,本网站将在查实后尽快删除相关侵权内容。本网站上的文章及言论仅代表发布者个人的观点,与本网站立场无关

阅读(1874) 评论(0)

发布评论

评论...

表情

登录后可进行评论

表情

登录后可进行评论

全部评论 (0)

Ta的其他文章

查看更多

FxPro浦汇:2024年11月14日欧洲开市前,每日技术分析

查看交易中心全球研究部门今日的市场观点。从受欢迎的交易产品中探索新的交易方法与机会。欧元/美元 黄金现货 英镑/美元 欧元/日元 欧元/英镑 美元/瑞郎 德国D...

FxPro汇评:日本的通货膨胀继续上升

注:此文章由FxPro高级分析师AlexKuptsikevich撰写最新公布的日本国内企业商品价格指数(Domestic Corporate Goods Pri...

FxPro汇评:美国通胀上升不会阻止美联储降息

注:此文章由FxPro高级分析师AlexKuptsikevich撰写美国消费者通胀与分析师的平均预期一致,但仍引发美元走软,以及市场对购买股票的兴趣增加。这一反...

韬客导航

分析大咖:

- 关注公众号

韬客说汇

关注韬客公众号

更多有料干货分享

- 返回顶部