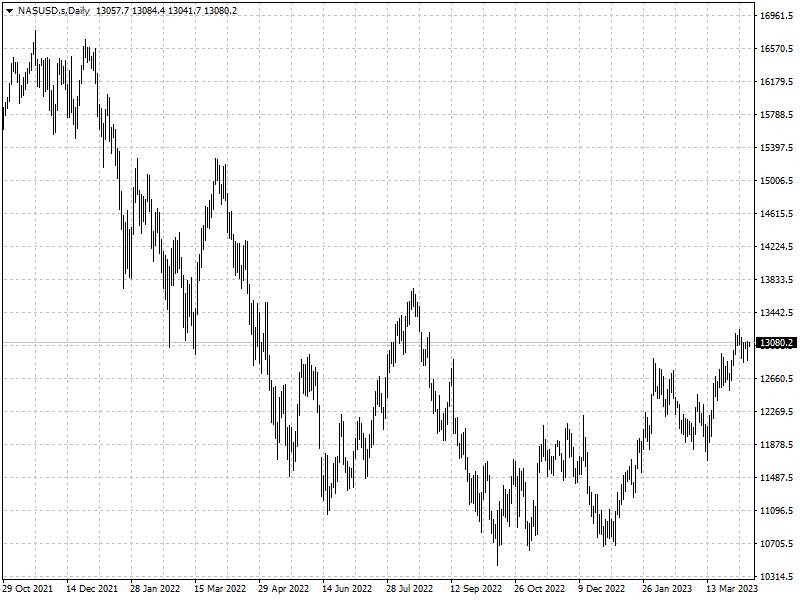

美股一季度的良好势头能否延续让人担忧,标普500指数涨幅大约为7%,从2022年的低迷中暂时喘息。

由于通胀居高不下,美联储从去年开始猛烈加息。核心个人消费支出从9月后进入一个缓慢且持续的下行过程,表明政策在发挥效果。

不仅如此,劳动市场数据也出现越来越多降温迹象,意味着加息可能很快结束。对于去年饱受债市收益率上涨困扰的股市来说,这应该是个好消息。

然而投资者没有感到太兴奋,本月到现在美国三大股指总体不温不火,仅有道琼斯指数处于正区间内。

FactSet数据显示,标普500 成分股一季度收益会下降6.8%,为2020年第二季度后最糟糕表现。有鉴于此,对衰退的担忧开始盖过通胀。

财报季将于本周五开启,花旗、富国银行和摩根大通会首先公布结果。尽管银行业最近发生动荡,分析师仍预测金融板块利润增长2.4%。

高盛在给客户中的报告中写道:“因为银行破产发生在一季度的最后几周内,所以一季度财报无法体现出全部影响。“

消费需求萎靡、信贷条件收紧以及大宗价格下行影响到大多数行业的盈利预期,在一季度结束后,只有公用事业一个板块被上调预期。

2月美国耐用品订单连续两个月下滑,原本市场预计会出现温和上升。除了核心资本货物订单,其余部分在很大程度上都比较疲软。

硅谷之痛

美国科技行业的不景气从接二连三的裁员新闻中就可见一斑,从去年开始,微软、亚马逊、谷歌、Meta等巨头都没有抗住压力,被迫削减人力成本。

在疫情爆发后,全球出台严苛措施,很多硅谷互联网企业反而从中获益,业绩一枝独秀,也带来了副作用。

一些科技企业沉浸在喜悦之中,对未来需求过于乐观,造成过度招聘。随后美联储加息让借贷成本陡增,让习惯高杠杆的行业更加难以为继。

按照趋势来看,科技股占比更大的纳指恐怕会比道指和标普受到更大冲击。从上次公布财报看,纳斯达克100指数中权重最大的三家公司都不尽如人意。

首先是微软第二财季营收不及预期,作为增长引擎的云计算业务表现好于预期,可是增速在持续放缓。

苹果第一财季营收利润同比双降,为2019年后首次收入萎缩。IDC在3月的报告中称,全球智能手机市场复苏不及预期,将今年出货量预期从增长2.8%下调至下降1.1%。

亚马逊则更加惨烈,四季度净利为2.78亿美元,同比暴跌约98%,创下2014年后同期最差表现。

在标普500成分股中,总共有78家企业上个季度给出了负面的每股收益指引,数量比5年均值高出37%,意味着更多管理层判断业绩无法达到分析师预期。

其中半导体企业占到了11家,前两年的芯片荒结束后,行业似乎进入了周期拐点。三星电子初步业绩显示,公司一季度营业利润同比暴跌96%。

三星表示,由于全球经济形势和客户购买意愿放缓,许多客户继续出于财务目的调整库存,使得存储芯片需求急剧下降。

综上所述,无论是硬件还是软件领域,似乎都笼罩在阴霾中。从技术面看,纳斯达克100离8月高点13721仅一步之遥,突破阻力失败将意味着相当的回调空间。

EBC热点追踪|美股盈利预期恶化,通胀放缓对纳指刺激有限

本网站仅为讨论交流平台,网站上的文章、图片等均为用户自行上传及发布,发布者应对其发布的文章及其内容、图片等负责,不得侵权。如发现侵权的,请及时与本网站联系,本网站将在查实后尽快删除相关侵权内容。本网站上的文章及言论仅代表发布者个人的观点,与本网站立场无关

阅读(1785) 评论(0)

发布评论

评论...

表情

登录后可进行评论

表情

登录后可进行评论

全部评论 (0)

Ta的其他文章

查看更多

EBC GROUP平台外汇行情播报|加拿大森林大火肆虐 油价暂时止跌

周三(7月24日)油价在昨日大跌约2%至6周低位后反弹,加沙停火前景增加以及中国需求不确定性形成利空。拜登在5月提出计划促成以色列和哈马斯停火,埃及和卡塔尔也在...

EBC GROUP平台外汇行情播报|科技和日元连击 日股反弹无力

周二(7月23日)亚洲股市从一个月低位略微反弹,结束了连续5个交易日下跌,半导体股票在隔夜美股的带动下领涨。亚洲科技股周一出现自从疫情初期以后的最严重抛售,此前...

EBC GROUP平台外汇行情播报|获利清仓涌现 黄金退守2400一线

周一(7月22日)黄金在2400美元上方稳住阵脚,上个交易日大跌逾2%,在冲上历史新高后出现获利盘清仓。需求方面,亚洲黄金需求上周陷入低迷,反映出折价未能刺激消...

韬客导航

分析大咖:

- 关注公众号

韬客说汇

关注韬客公众号

更多有料干货分享

- 返回顶部