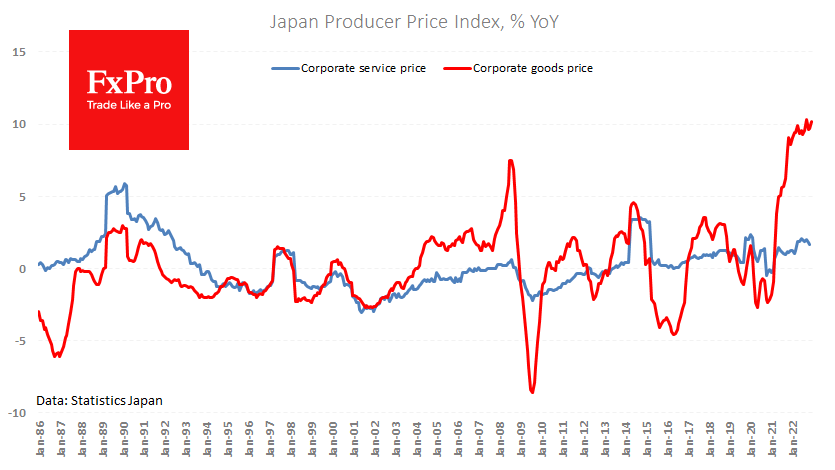

日本12月国内企业商品价格指数环比上升0.5%,同比上升10.2%,环比上升0.8%,同比上升9.7%。这接近9月份创下的10.3%的峰值。尽管大宗商品价格下跌,但日本的物价顽固而不愿下跌。令人沮丧,因为不止一代经济学家都以人口统计数据为依据,将日本视为通货紧缩的主要例子。我们可能会继续看到日元走弱的次要影响。 FxPro高级分析师Alex Kuptsikevich指出:自2021年初以来,日本央行扭转了约一半的损失,阻止了日元的螺旋式走软。 然而,汇率波动加剧促使卖方提高价格利润率,这延长了通胀压力,并有可能引发全球每家央行都担心的价格-工资螺旋上升。

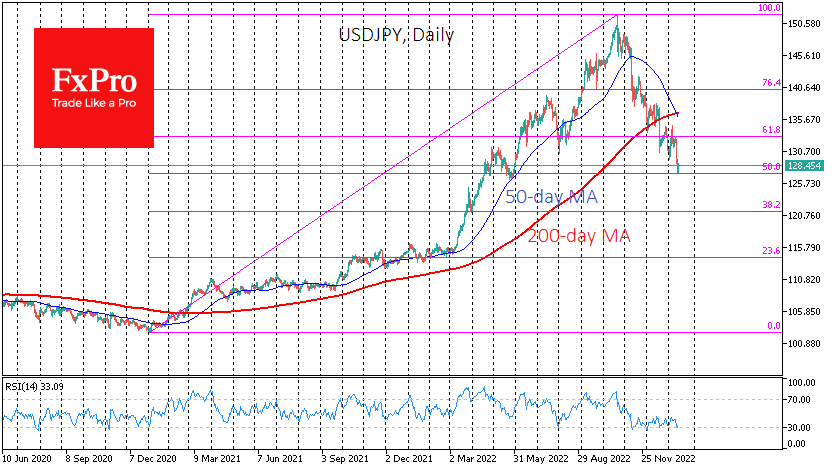

FxPro高级分析师Alex Kuptsikevich指出:自2021年初以来,日本央行扭转了约一半的损失,阻止了日元的螺旋式走软。 然而,汇率波动加剧促使卖方提高价格利润率,这延长了通胀压力,并有可能引发全球每家央行都担心的价格-工资螺旋上升。

随着通胀的这种弹性,投资者预计央行将采取更强硬的立场。 从这个角度来看,日本央行最近几天不得不创纪录地购买日本政府债券,以防止其收益率上升,这是合乎逻辑的。

然而,不断上升的政府债券收益率正加大预算压力。鉴于日本庞大的国债、长期的预算赤字和缓慢的经济增长,有人怀疑日本财务省的可持续性。

日本央行仍是唯一维持负利率的央行,可能是出于对给经济带来不必要压力的担心。因此,我们应该以双重兴趣关注日本央行周三上午的决定和评论,届时不排除任何选项。

我们可能会看到以政府债券收益率为目标的政策出现决定性转变,甚至出现关键的加息。如果是这样的话,日元可能会在第一季度结束前继续向120走强。

当日本央行加强负利率政策并将日元重新推入持续下行的路径时,也不排除出现相反意外的可能性。这种转变对货币来说可能尤其引人注目,因为市场前景现在倾向于紧缩政策的预期,尽管没有我们在美国或欧元区看到的那么引人注目。在这种情况下,美元兑日元可能会很快触及133,然后在3月底之前目标为140。

如果日本央行平衡其信号,不像去年12月的上次会议那样引发市场动荡,也有可能出现暗淡的局面。通胀形势表明,尽管存在经济损失的风险,中国仍将选择收紧政策。

FxPro汇评:日本通胀加速确立了日本央行的鹰派立场

本网站仅为讨论交流平台,网站上的文章、图片等均为用户自行上传及发布,发布者应对其发布的文章及其内容、图片等负责,不得侵权。如发现侵权的,请及时与本网站联系,本网站将在查实后尽快删除相关侵权内容。本网站上的文章及言论仅代表发布者个人的观点,与本网站立场无关

阅读(2442) 评论(0)

发布评论

评论...

表情

登录后可进行评论

表情

登录后可进行评论

全部评论 (0)

Ta的其他文章

查看更多

FxPro浦汇:2024年11月14日欧洲开市前,每日技术分析

查看交易中心全球研究部门今日的市场观点。从受欢迎的交易产品中探索新的交易方法与机会。欧元/美元 黄金现货 英镑/美元 欧元/日元 欧元/英镑 美元/瑞郎 德国D...

FxPro汇评:日本的通货膨胀继续上升

注:此文章由FxPro高级分析师AlexKuptsikevich撰写最新公布的日本国内企业商品价格指数(Domestic Corporate Goods Pri...

FxPro汇评:美国通胀上升不会阻止美联储降息

注:此文章由FxPro高级分析师AlexKuptsikevich撰写美国消费者通胀与分析师的平均预期一致,但仍引发美元走软,以及市场对购买股票的兴趣增加。这一反...

韬客导航

分析大咖:

- 关注公众号

韬客说汇

关注韬客公众号

更多有料干货分享

- 返回顶部