过去几周里,美国基准政府债券殖利率再度缓慢爬升。10年期殖利率正在逼近2.9%,短期殖利率上升得更快。而最近出现这种情况的背景是,地缘政治紧张局势升温、美国与中国正处于贸易争端中。2年期殖利率已经上升到2.43%左右,为2008年金融危机爆发之前以来的最高点。随着短期殖利率上升,有关美联储加息的预期也升温。本周,投资者提升了对美联储加息的预期,认为其今年加息三次,或者可能达到四次。但短期债券殖利率上升速度快于长期债券殖利率的事实,暗示投资者可能担心长期经济增长。但投资者还是认为,继3月加息一次后,美联储今年将再加息两三次。如果此类预期高烧不退,我们可能在接下来几天、数周里看到美元斩获更明显的反弹行情。

欧洲央行实际立场可能较预期鸽派

但基本面看,本周或下周大部分时候,美国没有多少经济数据将要揭晓,除了多位美联储官员发表讲话。纵然如此,鉴于德国最近经济数据表现疲弱,欧洲央行下周有可能对欧元区经济给出较为鸽派的评估,而这种可能性或许打压欧元并可望间接提振美元指数。下周除了欧洲央行,日本央行也将公布政策决议。如果日本央行届时同样变得更为鸽派而非强硬,可望进一步提振美元指数。至于美国,一季度GDP的第一次估计值,将于下周五公布。所以,事实上下周确实有多个对象值得期待。

美元指数暂现看涨信号

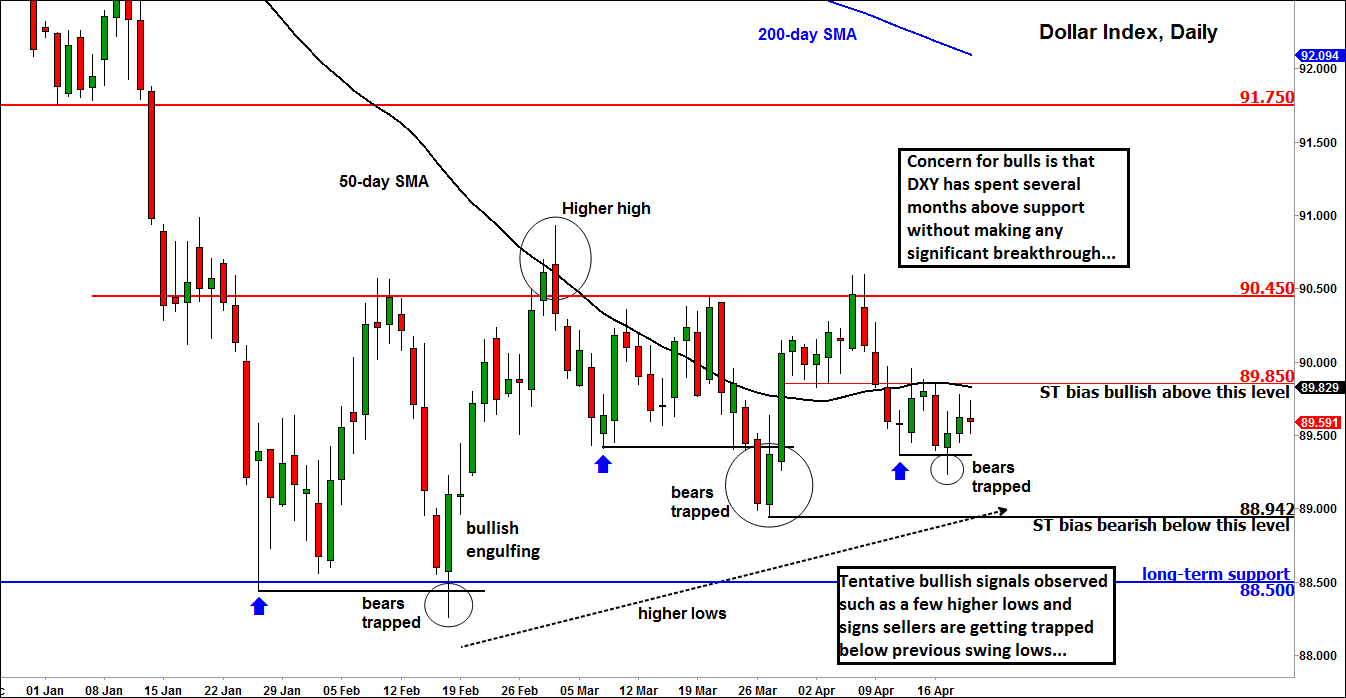

在下周的基本面事件发生之前,美元指数日图暂时出现了一些看涨技术信号,暗示其可能正试图筑底。但现在还早而且迄今为止我们并没有看到决定性进展。事实上人们可以说,尽管今年大部分时候守住了长线支撑位88.50,美元指数已经下跌很多的事实暗示上方压力沉重以及可能很快下破。纵然如此,暂现的看涨信号或许至少指向短线反弹。

从下面的图表可以看出,第一个潜在反弹信号发生于美元指数试图下破2月16日前低点时。当时,空头未能守住88.50下方并且多头“趁虚而入”。3月初的时候,美元指数已经站上短线阻力位与前短线高点90.50附近,也就形成了一个上抬的短线高点。但自那之后,美元一直没有任何后续买盘。如果有什么的话,就是自那以后形成两个中级、下降的低点。但最近,多头重新涌现,再度发起的攻击攻破了上文提到的90.50。然而,还是没有任何实质的欲望站上此位。不过关键的是,随后的下跌止步于前短线低点88.95上方。所以,美元指数或已在现有的盘整区间内形成了一个上抬的短线高点。这样的盘整已令50天均线走平。

所以,我们在这里看到的情况可能是聪明钱在盘整期蓄势。但因为我们缺少暗示突破即将发生的技术面“实锤”,保守的交易员可能希望等待更多的看涨信号出现,再对美元下中长期判断。如果美元指数确实站上50天均线与短线阻力位89.85,临时性看涨信号可能又多一个。但关键的突破性进展,是在美元指数有效打破当前区间并站上90.50阻力。如果确实发生那样的进展,则美元指数短线可望扩大涨势,摸至91.75阻力。

表情

登录后可进行评论

表情

登录后可进行评论