[原创]【暗夜兄】外汇与股市

发表于:2015-05-31 00:51只看该作者

41楼 电梯直达

41楼 电梯直达ams 发表于 2015-5-31 07:31

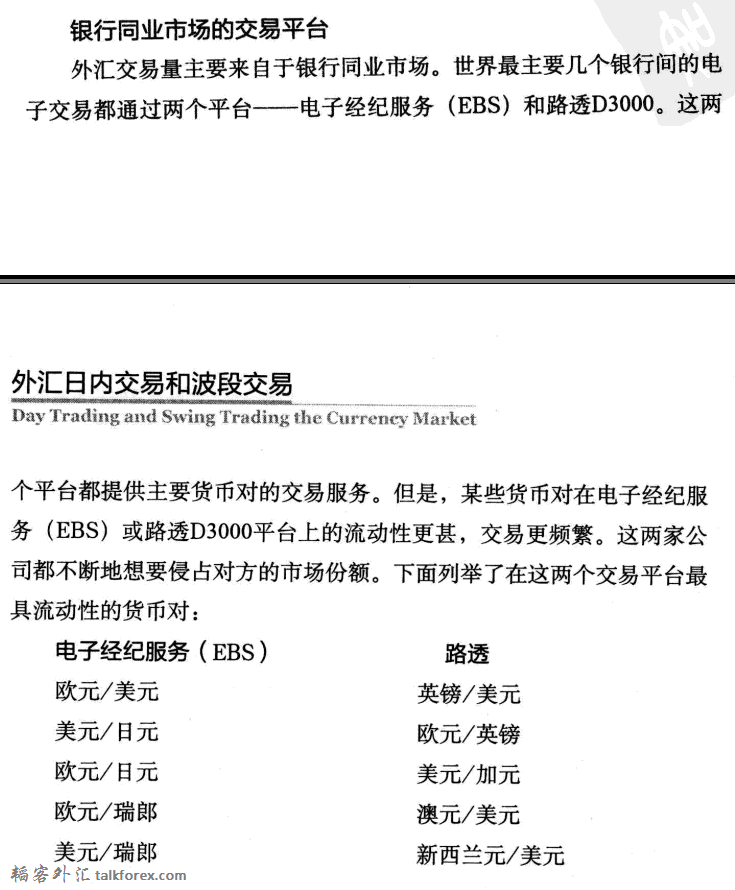

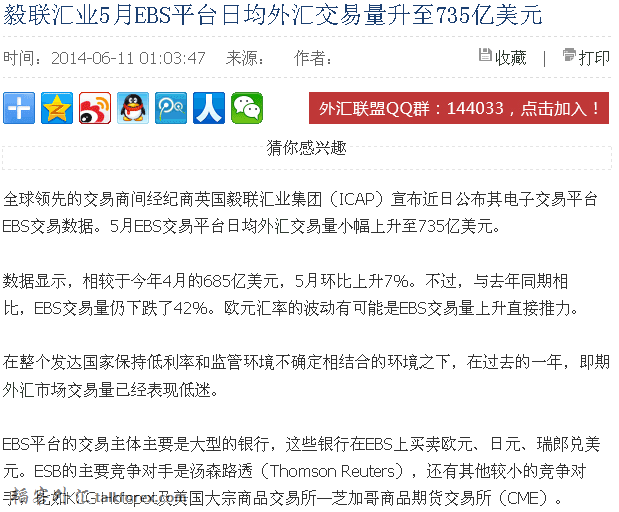

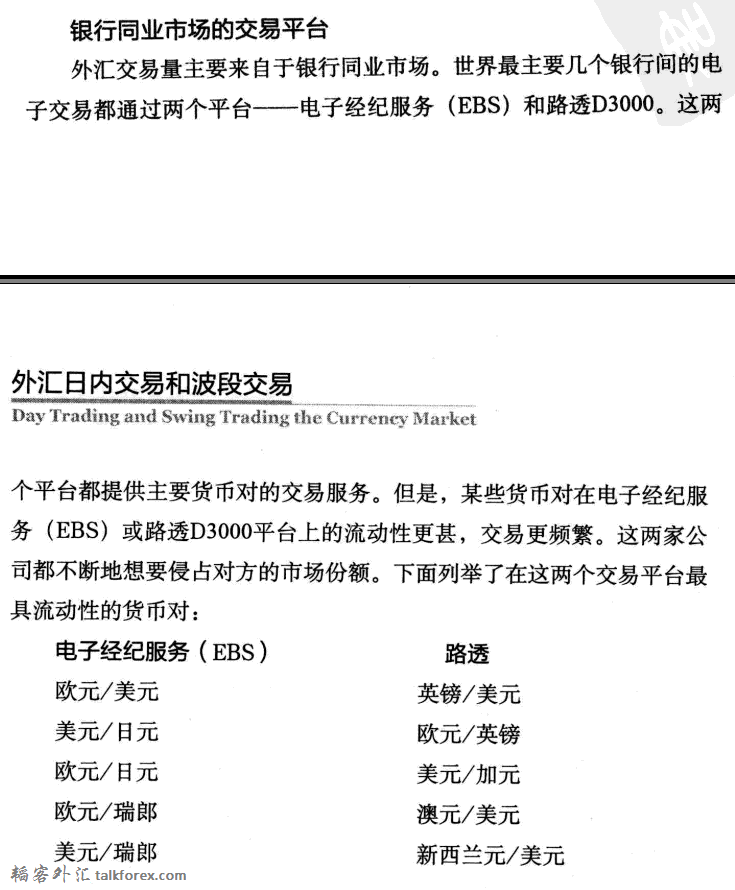

日本央行10分钟几百亿,你有证据?新闻链接在哪?银行成交大部分走ebs和路透,ebs日均成交量700多亿,路 ...

发表于:2015-05-31 00:52只看该作者

42楼

ams 发表于 2015-5-31 07:31

日本央行10分钟几百亿,你有证据?新闻链接在哪?银行成交大部分走ebs和路透,ebs日均成交量700多亿,路 ...

韬客社区www.talkfx.co

发表于:2015-05-31 00:53只看该作者

43楼

ams 发表于 2015-5-31 07:31

日本央行10分钟几百亿,你有证据?新闻链接在哪?银行成交大部分走ebs和路透,ebs日均成交量700多亿,路 ...

韬客社区www.talkfx.co

发表于:2015-05-31 00:55只看该作者

44楼

外汇市场是纯投机市场,股票是投资市场,适合绝大多数人包括机构,流通量可见,还有股息分红,为何要把这两个市场对比起来,毫无意义

韬客社区www.talkfx.co

发表于:2015-05-31 00:56只看该作者

45楼

ams 发表于 2015-5-31 07:31

日本央行10分钟几百亿,你有证据?新闻链接在哪?银行成交大部分走ebs和路透,ebs日均成交量700多亿,路 ...

1.JPG

1.JPG46楼

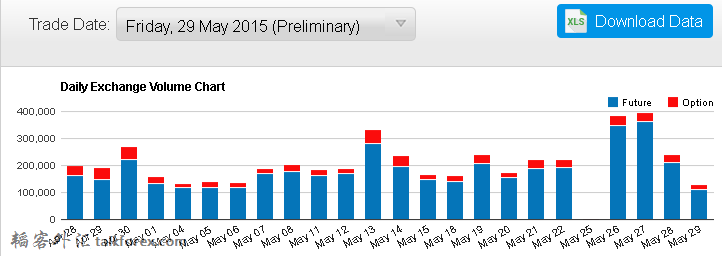

争论什么啊,股票市场容量肯定比外汇大,还需要考虑吗?,外汇市场大的都是自欺欺人,看看if股指期货,日成交额2万亿人民币,杠杆还比外汇小的多,外汇市场你砸个几百亿,会瞬间波动大,if你试试,所以最有钱的对冲基金都是投资股市,包括巴菲特旗下的公司,外汇容量太小,所以做股市。不要被数据所蒙蔽,不信你可以查纽交所,欧元美元一天的交易额,和标普500迷你的交易额对比一下就知道了

韬客社区www.talkfx.co

发表于:2015-05-31 13:54只看该作者

47楼

前面我说了几百亿会打穿委托单列表,现在果然发现这几百亿没有打进场内市场。场外交易是另外的性质,几百亿的场外大宗股权交易也很多,你可以搜索那篇“PE八大家”的文章

韬客社区www.talkfx.co

发表于:2015-05-31 15:40只看该作者

48楼

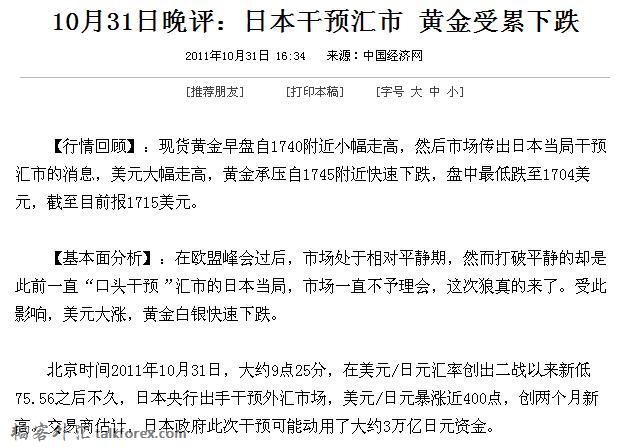

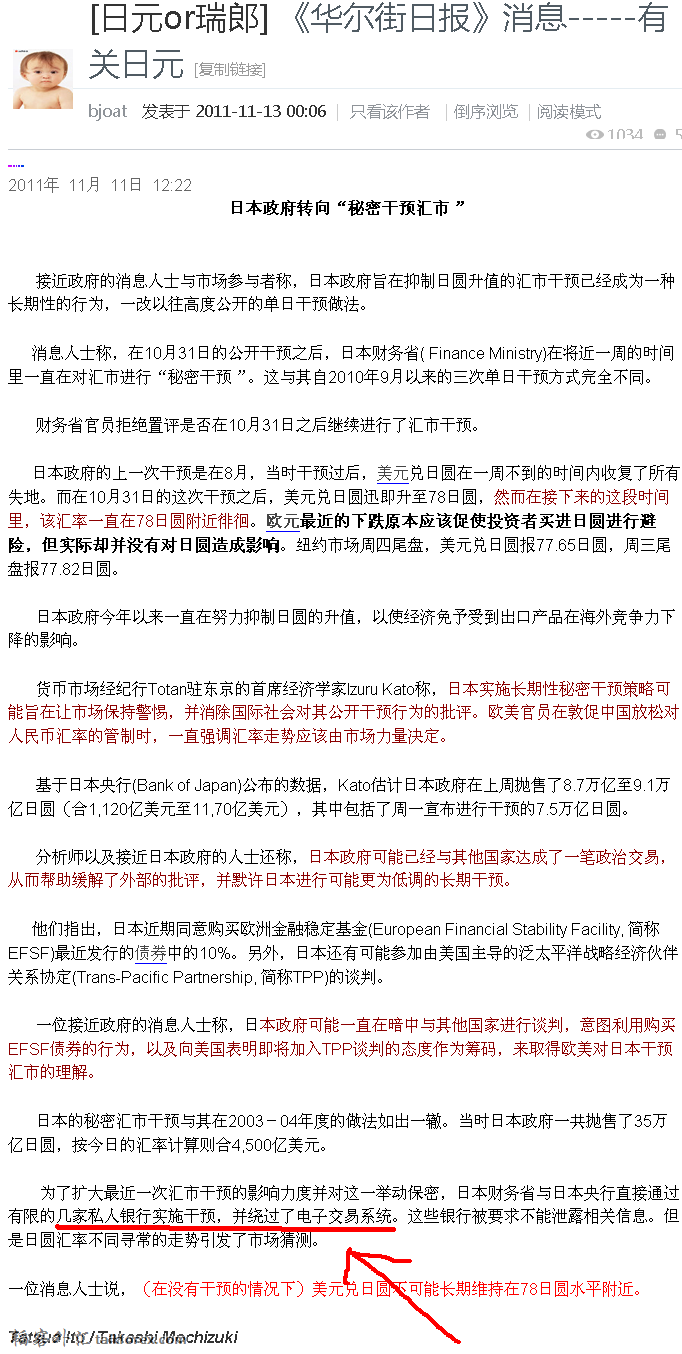

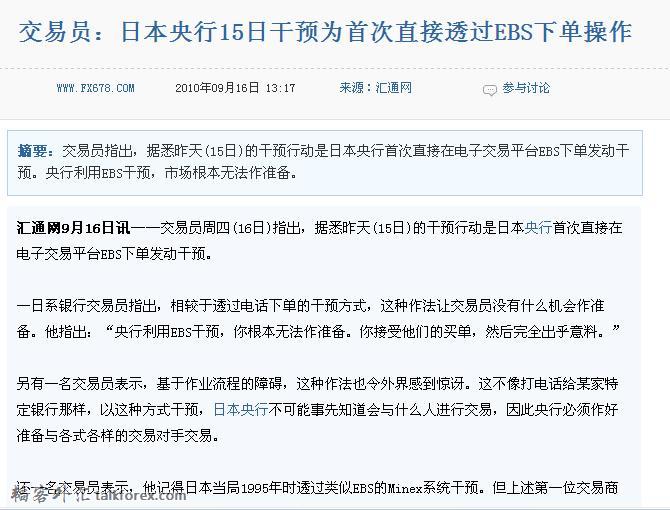

这几百亿怎么没有打进场内市场?这文章说的很清楚 10月31日时公开干预 之后的一周才是秘密干预 再说几百亿当然打穿委托单了 要不怎么叫央行干预 几百亿要是市场就马上消化那得多大的市场容量

韬客社区www.talkfx.co

发表于:2015-05-31 15:49只看该作者

49楼

而且这文章说明我找的那篇还低估了这次日行干预 我那篇新闻说是3万亿日圆 你找的这个更确切 7.5w亿元 这是什么概念 股市里能有这样的手笔?

韬客社区www.talkfx.co

发表于:2015-05-31 16:06只看该作者

50楼

USD量子 发表于 2015-5-31 08:33

我只知道瑞士央行黑天鹅那天,45分钟内成交量接近9万亿美元,几个月后,瑞士央行发布公告损失310亿美元,股 ...

昨日彭博社由知情者处获悉,在瑞士央行掀起瑞士法郎暴涨的“风暴”当天,摩根大通的外汇交易员获利合计约2.5-3亿美元。 昨日彭博报道还援引知情者消息称,摩根大通告诉客户,会在欧元兑瑞士法郎跌至1.02时了结所有相关交易,因为15日当天欧元兑瑞士法郎一度从1.20跌到接近0.85。这一决策使摩根大通的交易员能迅速评估持仓,相应买入或卖出瑞士法郎。摩根大通的发言人对此消息未予置评。

上述大型银行巨亏,部分是由于交易员持有的资产组合中包括某些期权,这些期权与瑞郎汇率或是市场波动性挂钩。瑞士央行的决议推动瑞郎暴涨、波动性激增,这使相关头寸损失惨重。

德意志银行1.5亿美元的损失意味着德银做空瑞郎的头寸约为7亿欧元,这对于德银1.7万亿的资产负债表规模来说并不算什么。根据瑞郎波动的历史数据,德银的损失应该处在50万-120万美元之间,风险价值约为100万-300万美元。现在,高于100万美元100倍的损失令人感到意外。 即便是这个“风险价值”估算都过高。德意志银行9月底上报的总外汇风险价值约为1420万美元,而当时,其可能将瑞郎的风险看得更低。

韬客社区www.talkfx.co

发表于:2015-05-31 16:09只看该作者

51楼

pippt 发表于 2015-5-31 08:08

黄金期货的交易量能和黄金现货比吗?小多了 http://finance.ce.cn/rolling/201110/31/t20111031_166636 ...

黄金期货的交易量能和黄金现货比吗?小多了 http://finance.ce.cn/rolling/201110/31/t20111031_16663658.shtml 随便搜的 这是几年前的

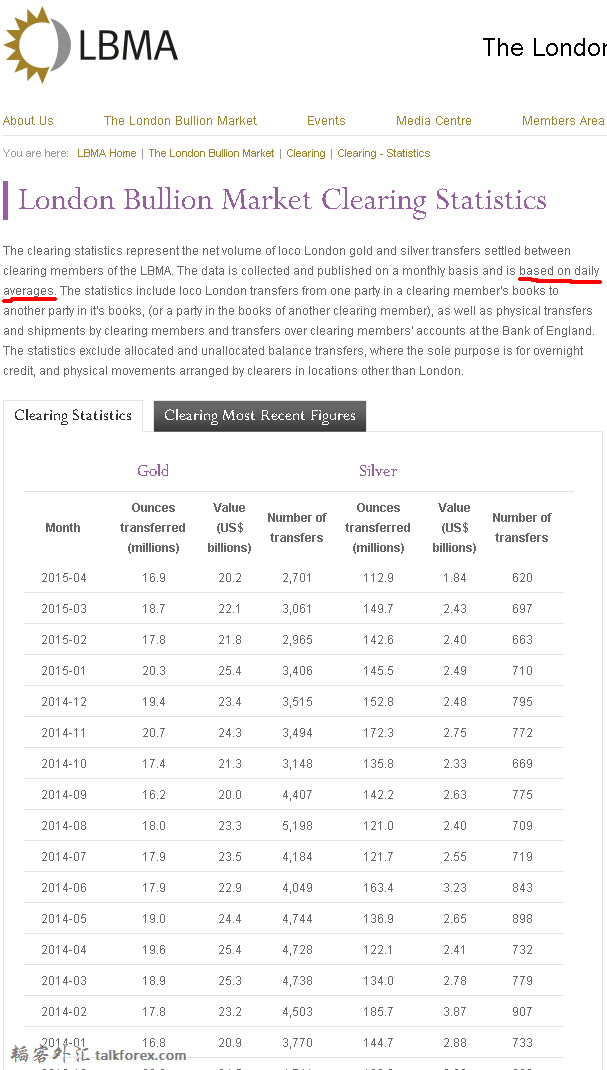

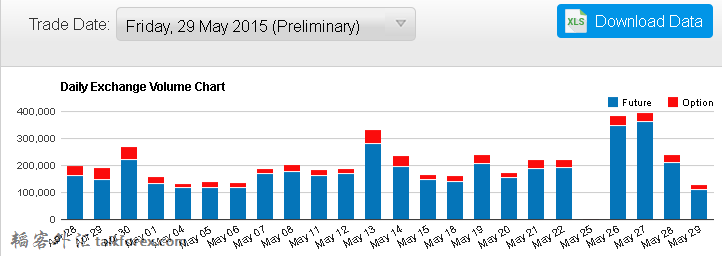

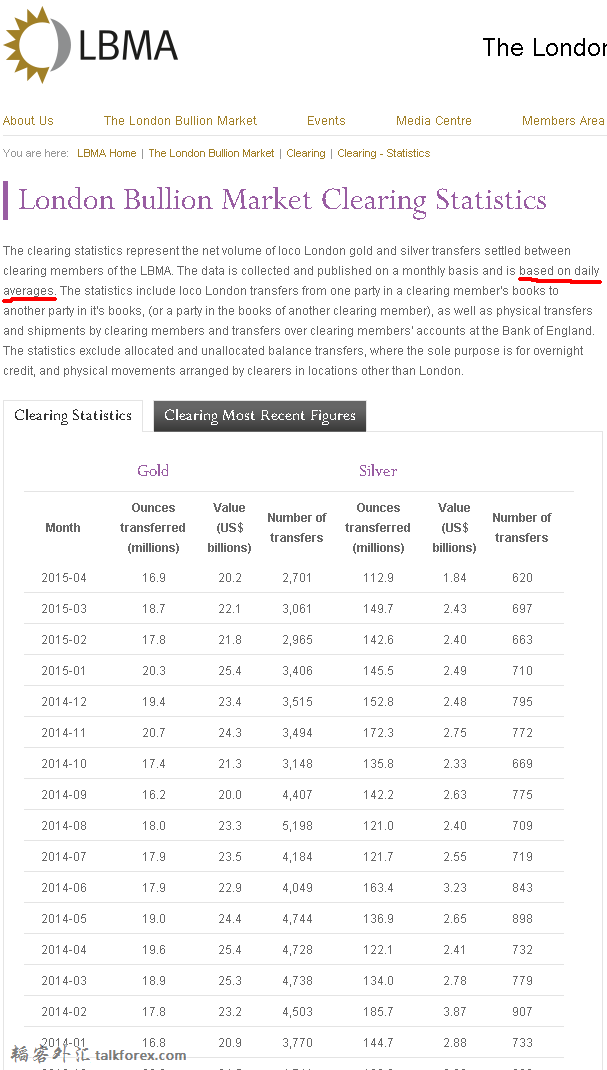

外汇市场的容量比股市大得多 这是很显而易见的事 你要在外边说股市比外汇大 那都能让人笑掉大牙 一个一天平均几万亿成交量的市场和一个一天平均千八百亿的市场 这不明摆着的吗?你要非说1比10大 那谁也没招http://finance.ce.cn/rolling/201110/31/t20111031_16663658.shtmlhttp://forex.cnfol.com/100916/134,1513,8450286,00.shtml这是我随便搜的新闻 都是好几年前的了 这样的新闻很多的 瑞士央行类似的新闻也很多

4.PNG

4.PNG 3.PNG

3.PNG 2.PNG

2.PNG 1.png

1.png韬客社区www.talkfx.co

发表于:2015-05-31 16:11只看该作者

52楼

pippt 发表于 2015-5-31 08:08

黄金期货的交易量能和黄金现货比吗?小多了 http://finance.ce.cn/rolling/201110/31/t20111031_166636 ...

黄金期货的交易量能和黄金现货比吗?小多了

外汇市场的容量比股市大得多 这是很显而易见的事 你要在外边说股市比外汇大 那都能让人笑掉大牙 一个一天平均几万亿成交量的市场和一个一天平均千八百亿的市场 这不明摆着的吗?你要非说1比10大 那谁也没招

4.PNG

4.PNG 3.PNG

3.PNG 2.PNG

2.PNG 1.png

1.png韬客社区www.talkfx.co

发表于:2015-05-31 16:29只看该作者

53楼

ams 发表于 2015-6-1 00:11

说话要有理有据不要张口即来。 最大的黄金现货市场是伦敦黄金市场,就是常说的那个“伦敦金”,最大 ...

发表于:2015-05-31 16:31只看该作者

54楼

ams 发表于 2015-6-1 00:11

说话要有理有据不要张口即来。 最大的黄金现货市场是伦敦黄金市场,就是常说的那个“伦敦金”,最大 ...

1.JPG

1.JPG韬客社区www.talkfx.co

发表于:2015-05-31 17:23只看该作者

55楼

本帖最后由 ams 于 2015-6-1 02:09 编辑

韬客社区www.talkfx.co

发表于:2015-05-31 20:25只看该作者

56楼

pippt 发表于 2015-5-31 23:40

这几百亿怎么没有打进场内市场?这文章说的很清楚 10月31日时公开干预 之后的一周才是秘密干预 再说几百亿 ...

韬客社区www.talkfx.co

发表于:2015-05-31 22:58只看该作者

57楼

我这么跟你说吧,你为何要忽略瑞士央行的巨亏,这些机构难道都是玩一比一百的杠杆?德银的亏损是客户穿仓的损失,如果是下巨注赌瑞郎贬值的自营盘,会损失区区1.5亿?这么多外汇对赌公司,每天的成交量都是被忽略的,主要的央行机构买入量是非常大的,还在比外汇和股市,算了,我也没意思和你争,有意思吗?

韬客社区www.talkfx.co

发表于:2015-06-01 01:26只看该作者

58楼

USD量子 发表于 2015-6-1 06:58

我这么跟你说吧,你为何要忽略瑞士央行的巨亏,这些机构难道都是玩一比一百的杠杆?德银的亏损是客户穿仓的 ...

德意志银行1.5亿美元的损失意味着德银做空瑞郎的头寸约为7亿欧元,这对于德银1.7万亿的资产负债表规模来说并不算什么。根据瑞郎波动的历史数据,德银的损失应该处在50万-120万美元之间,风险价值约为100万-300万美元。现在,高于100万美元100倍的损失令人感到意外。 即便是这个“风险价值”估算都过高。德意志银行9月底上报的总外汇风险价值约为1420万美元,而当时,其可能将瑞郎的风险看得更低。

发表于:2015-06-01 02:31只看该作者

59楼

ams 发表于 2015-6-1 04:25

好的现在我承认走了ebs,不过补充几点: 1. 估计没有全部走ebs,比如华尔街的基金交易股票的时候一般 ...

韬客社区www.talkfx.co

发表于:2015-06-01 12:05只看该作者

60楼

本帖最后由 ams 于 2015-6-1 20:26 编辑

1. 日本央行全部走ebs没有场外,你有证据?你没有证据你不是估计?我说了200亿的盘无法承载200亿的单向资金,我的估计有理论支撑,你的估计有任何理论支撑?如果是短时间巨幅涨跌的,那就更加证明进去的资金很少。

2. 大河的鱼你看到了?说几个名字啊?大投行都是上市公司,盈亏多少每季都有公开财报不存在看不见的深海巨鲨,比如这是高盛的:

看到自营业务16.9亿,占比20%没?自营盘一般都是做债券(也叫固定收益)、股票、大宗,外汇在16.9亿里估计能占1亿算好的,每季炒汇盈亏连个位数都未必有,这就是你所谓的“大boss”?

再说央行,3万亿日元造成当日4%波动,也就是盈亏1200亿日元(15亿美元),平均十年发生三四次的大干预才盈亏那么点钱?

再说央行能和投资机构比较吗?如果央行算外汇玩家的玩家,那福布斯上面的1000多个富豪每年都在做各种股票增减持操作,他们也算股票市场的玩家?甚至全球所有拥有上市公司的人都算股票市场玩家?这么比下去就没边了,所以应该只比较基金和基金经理的财富,他们的在每个市场(股市、债市、大宗、外汇)的盈亏,反映了每个市场的容量,显然,外汇完败。

pippt 发表于 2015-6-1 10:31

你看你用的最多的词就是估计 都是你的臆想 那我也可以说 我估计你估计的很多都是错的 至于日行是多长时间 ...

我们首先看一下高盛最新的三季报业务结构。高盛今年三季度收入为83.9亿美元,同比25%的增长,但环比二季度下滑了8%。其中高盛有四大收入来源:投行业务,机构客户服务,自营,以及资产管理。投行业务贡献14.6亿收入,占比17%。机构客户业务是最大头,贡献了37.7亿的收入,占比45%。其中FICC(固定收益,货币和商品)客户的收入贡献最大,高达21亿,而股票类客户的收入仅仅带来16亿,其中股票客户交易和佣金的收入分别只有4.3亿和7.4亿,占比非常小。此外,自营业务贡献了16.9亿收入,占比20%。资产管理业务收入贡献14.6亿,占比17.4%。

韬客社区www.talkfx.co