帖子

作者

回复/查看

最后发表

2018-09-10 09:54

2018-08-20 04:21

2018-08-20 04:19

2018-08-11 03:32

2018-07-26 00:44

2018-07-26 00:43

2018-07-03 03:26

2018-08-29 06:11

2018-08-13 02:33

2018-08-13 02:33

黑伊人 发表于 2013-7-21 13:11

接着往下说! 用一个小例子来说明问题:一场无伤大雅的小赌局,规则一,如果甲乙各有一千元,用 ...

2018-07-03 04:00

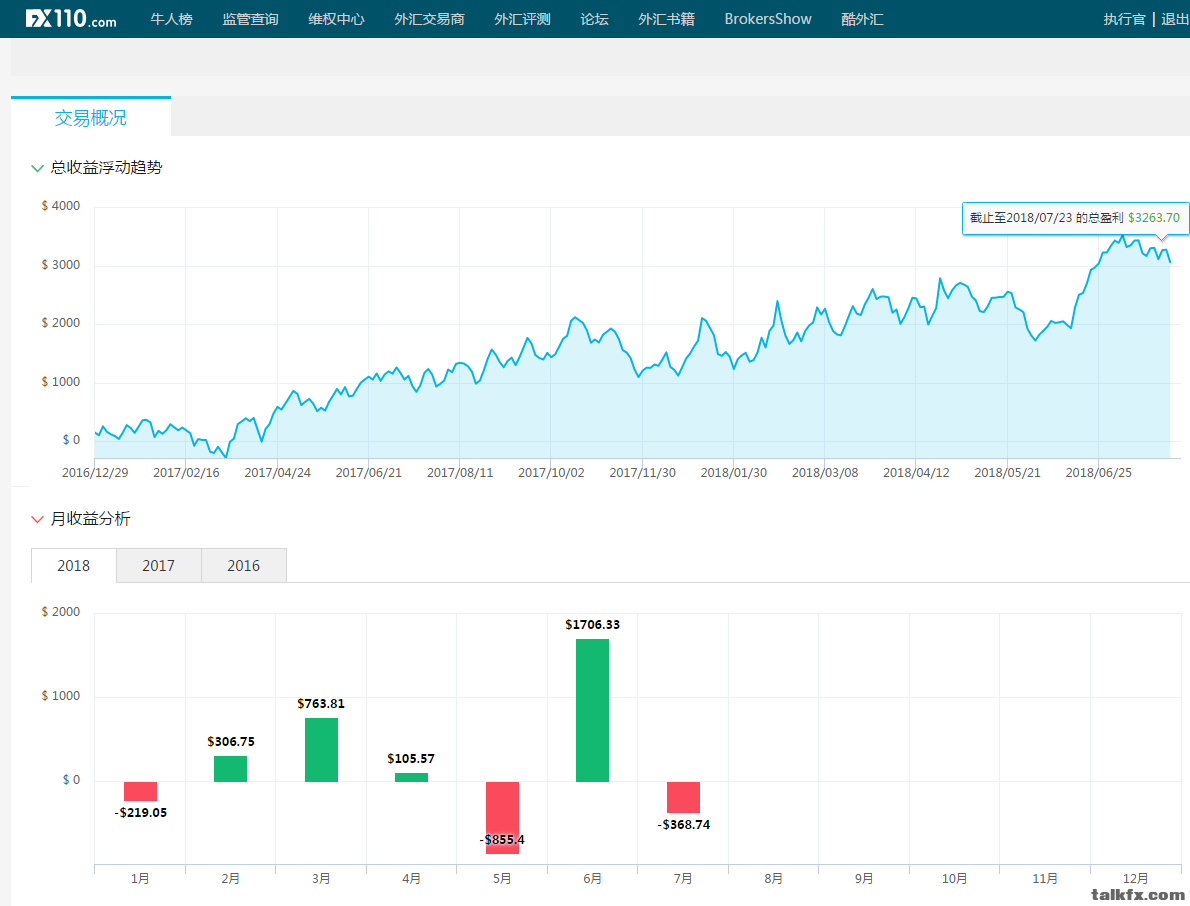

5G8NCMI%0ZCT)Y%ZITCMQTW.png

5G8NCMI%0ZCT)Y%ZITCMQTW.png![X[@S])J{S6A~]Y)Q~NN5UIT.png](https://att.talkfx.co/attachment/forum/201808/20/122122ptl7y77ggkbfky7t.png) X[@S])J{S6A~]Y)Q~NN5UIT.png

X[@S])J{S6A~]Y)Q~NN5UIT.png![YSOBNL3S}~O2]LZB)CA_MQ9.png](https://att.talkfx.co/attachment/forum/201808/11/113251f77zg7gz7om7f753.png) YSOBNL3S}~O2]LZB)CA_MQ9.png

YSOBNL3S}~O2]LZB)CA_MQ9.png R9M0FWKM1~R_2MAT7{S~~O2.png

R9M0FWKM1~R_2MAT7{S~~O2.png![[$F1P]5}3DC{FR58X`IU7M4.png](https://att.talkfx.co/attachment/forum/201807/26/084340i7v8zhe8yp8le8vl.png) [$F1P]5}3DC{FR58X`IU7M4.png

[$F1P]5}3DC{FR58X`IU7M4.png