[原创]关于马丁,网格,爆仓和资金管理的一些看法

首先抛出结论是:合理利用马丁或者网格以及资金管理,非但不会出现传统意义上的爆仓,而是带来交易获利的新策略。

外汇就是概率的游戏。

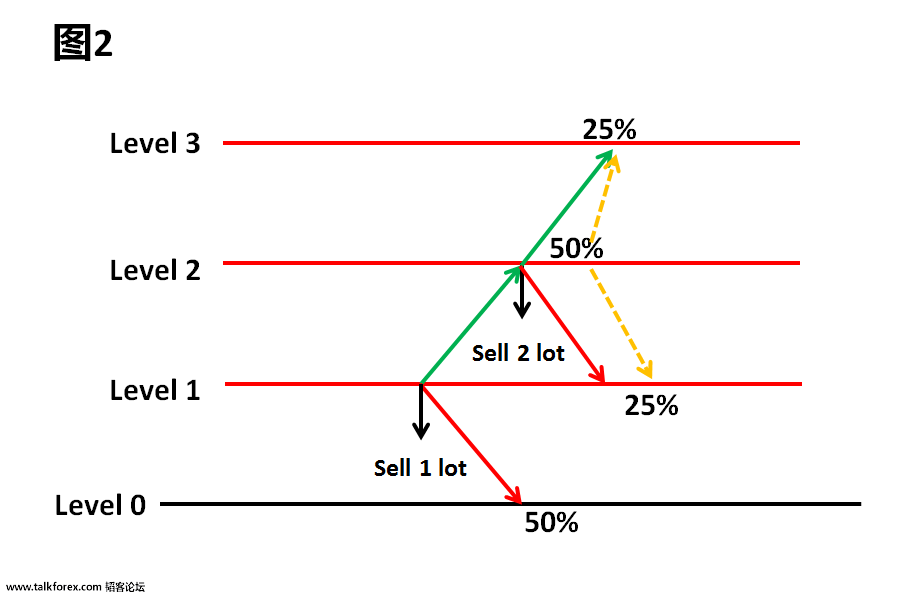

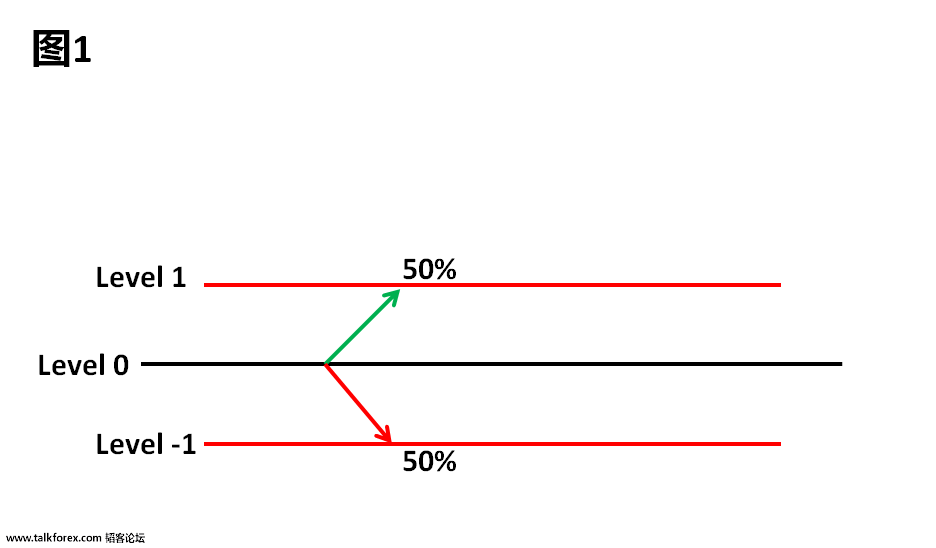

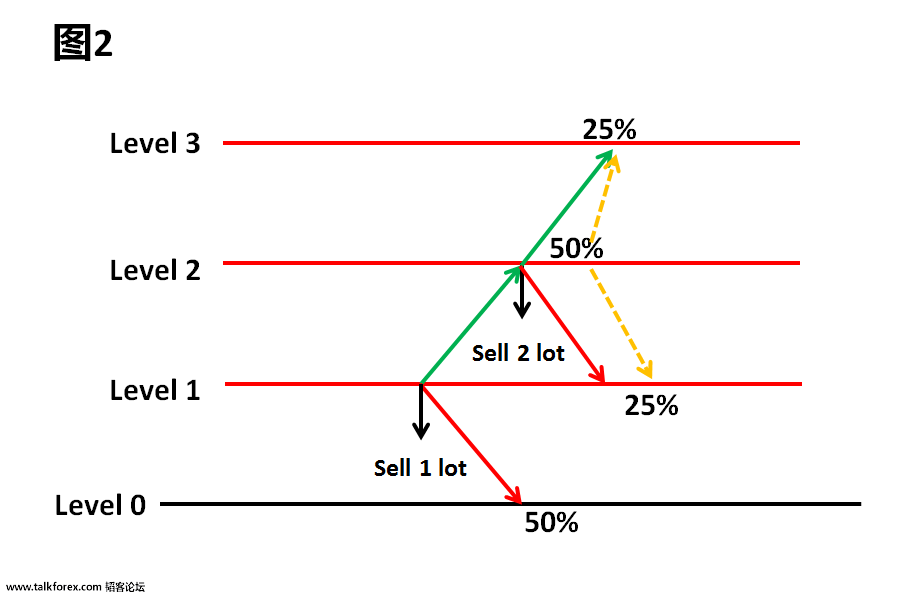

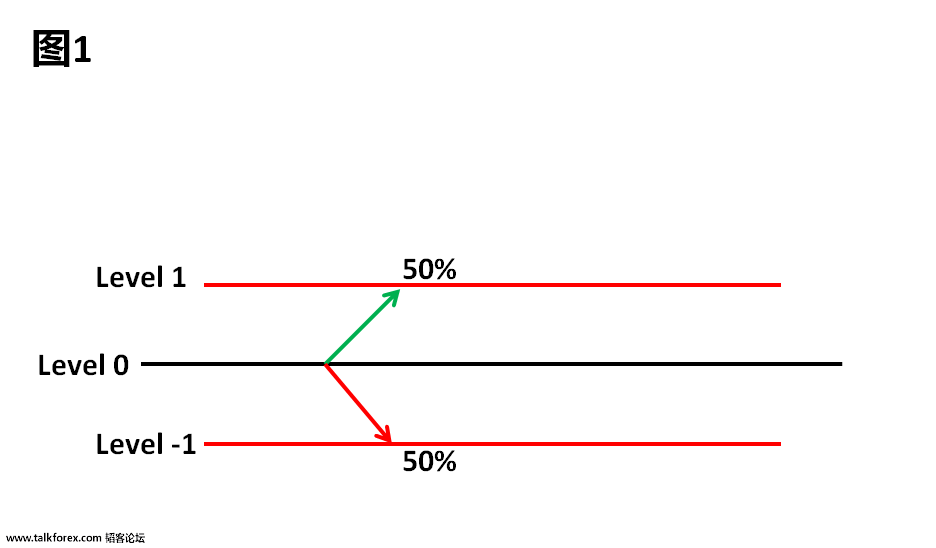

1 软爆仓 假设你手上有1000本金准备用作交易。先拿出100投入到外汇市场。利用马丁或者网格进行交易。那么会出现两种情况:a)100的本金翻倍到200,然后你取出100的利润,利用剩下的100资金继续进行交易;b)100本金爆仓,你从剩下的900本金中再拿出100投入到外汇市场继续继续进行交易。既然做外汇就是做概率,从长远来看,只要a发生的概率大于b发生的概率,我们的收益期望值就是正的,也就是我们预期会处于盈利的状态。 换一个思路,其实我们可以把上面的交易方法等价于将1000资金全部投入到外汇市场。但是每一次都是以100作为交易单位。a1)盈利了就继续操作;b1)亏损达到了100就把所有仓位平掉出局然后重新开始,我将这个硬性平仓的操作成为软爆仓。只要软爆仓出现的概率小于我们盈利一个100的概率,我们的收益期望值就是正的。 2 随机市场的分析 这里的讨论是基于没有市场手续费的条件。 以下图中个每个level的间隔单位都是一样的(图片可能需要稍微联系管理员才能上传)。 从图1可以看出,无论你在level是下了买单还是卖单,比如你下了买单,获利为level1,止损为level-1。我们假设市场是随机的,那么价格走到level1和level-1的概率都是50%,长期来看,收益期望值为0. 我们来分析一下图2.假设价格从level0走到level1,我们下一手的sell单,如果设获利为level0,止损为level2,那么概率情况和图1是一样的。我们现在只是设置获利为level0,但是不舍止损。当价格行进到level2的时候,再下两倍的sell单。我们设置两手sell单的获利为level1,止损为level3.无论亏损还是还是获利,我们都同时平掉两个sell单。现在我们来计算一下收益期望值。这个策略一旦触发只会出现三种情况,第一:价格走到level1触发第一个sell但之后回到level0,获利1个单位(1 lot * 1间距),概率为50%;第二:价格走到level1触发第一个sell单之后继续向上走来到level2触发第二个sell单,之后回到level1,获利2个单位(1 lot * 0间距 + 2 lot * 1间距),概率为25% (25%=50%*50%,其中第一个50%是level1到level2的概率,第二个50%是level2回到level1的概率);第三:触发第二个sell单之后价格继续往上走扫了止损,亏损4个单位(1 lot * 2间距 + 2 lot * 1间距),概率为25%(25%=50%*50%,其中第一个50%是level1到level2的概率,第二个50%是level2到level3的概率). 以上就是典型的网格逆势挂单加上马丁加仓的策略的概率解析。 所以总的期望值E=1个单位*50% + 2个单位*25% +(-4)个单位*25% = 0 当然,为了方便解释和计算期望值,上图说明的只有两个格子,一般使用这种策略会用到多于5个的格子。但是计算的结果还是一样的。在处于随机的波动市场中,这种策略的收益值还是0. 3 真实市场的分析 我把上面计算期望值的公式再放到下面方面大家参考:E=1个单位*50% + 2个单位*25% +(-4)个单位*25% = 0 思考一下怎样才能提高上面策略的期望值呢?其实从公式上看很简单。就是提高第一个1个获利单位和第二个2个获利单位的概率,以及降低第三个-4个单位的概率了。第一个第二个获利单位的概率对应着市场上价格震荡盘踞的概率(小区间内先上后下,或者先下后上),而第三个亏损的概率对应着市场强力的单边走势概率。最后得到结论很简单:我们应该做震荡区间使用上面的交易策略来获得正期望值从而盈利。 看似这个结论不是显而易见吗?谁都知道要在震荡盘踞行情做区间交易,挂上网格来盈利。但是通过上面的数学理论分析,大家可能对网格+马丁策略的概率会有一个更理性的认识和认知。 第二段我们分析了随机市场的策略收益期望值,当然我们知道市场的波动并不是随机。市场有趋势,有震荡。比如日内,很明显早盘九点到下午2点,以及晚上11点到第二天凌晨5点左右市场的震荡范围是很小的。运用这种策略这些时间段,上面公式的第一第二个概率被大大提高。长远来看我们便是手握正期望值,等待利润的到来。 4 和传统技术分析的对比 传统的技术分析和交易策略的方式一般是通过均线,RSI,趋势线,布林线,关键支撑阻力位,fibo level来判断下单的方向以及设置盈利止损的位置。这种交易方式的期望解析就是: E= (方向判断正确的概率)*(盈利点数)-(方向判断失败的概率)*(止损点数) 这上面讨论这种策略的则是判断震荡和趋势行情,这种交易方式的期望值解析则是: E= (震荡判断正确的概率)*(盈利点数)-(震荡判断失败的概率)*(止损点数) 当然,如果你觉得第二种方式,区分震荡和单边行情更加简单一点,那么这种策略一定是适合你的。 5 结合1,2,3段分析总一个总结。 其实第1段提到的软爆仓100的资金也就等同于2,3段中的亏损4个单位。 最后得到的结论是: 通过优化网格数量和区间大小,以及马丁手数增加系数,加上良好的资金管理,以及对震荡行情的把握,上面讨论的这种策略无论从理论上还是实践都有着很好盈利能力。实践的结论来自哪里,当然来自我自己做的单。 最后提一句,通过理论分析读者也明白这种策略并没有使用复利,如果你们要做复利,请谨慎小心管理好资金。 图2.PNG

图2.PNG 图1.PNG

图1.PNG

1 软爆仓 假设你手上有1000本金准备用作交易。先拿出100投入到外汇市场。利用马丁或者网格进行交易。那么会出现两种情况:a)100的本金翻倍到200,然后你取出100的利润,利用剩下的100资金继续进行交易;b)100本金爆仓,你从剩下的900本金中再拿出100投入到外汇市场继续继续进行交易。既然做外汇就是做概率,从长远来看,只要a发生的概率大于b发生的概率,我们的收益期望值就是正的,也就是我们预期会处于盈利的状态。 换一个思路,其实我们可以把上面的交易方法等价于将1000资金全部投入到外汇市场。但是每一次都是以100作为交易单位。a1)盈利了就继续操作;b1)亏损达到了100就把所有仓位平掉出局然后重新开始,我将这个硬性平仓的操作成为软爆仓。只要软爆仓出现的概率小于我们盈利一个100的概率,我们的收益期望值就是正的。 2 随机市场的分析 这里的讨论是基于没有市场手续费的条件。 以下图中个每个level的间隔单位都是一样的(图片可能需要稍微联系管理员才能上传)。 从图1可以看出,无论你在level是下了买单还是卖单,比如你下了买单,获利为level1,止损为level-1。我们假设市场是随机的,那么价格走到level1和level-1的概率都是50%,长期来看,收益期望值为0. 我们来分析一下图2.假设价格从level0走到level1,我们下一手的sell单,如果设获利为level0,止损为level2,那么概率情况和图1是一样的。我们现在只是设置获利为level0,但是不舍止损。当价格行进到level2的时候,再下两倍的sell单。我们设置两手sell单的获利为level1,止损为level3.无论亏损还是还是获利,我们都同时平掉两个sell单。现在我们来计算一下收益期望值。这个策略一旦触发只会出现三种情况,第一:价格走到level1触发第一个sell但之后回到level0,获利1个单位(1 lot * 1间距),概率为50%;第二:价格走到level1触发第一个sell单之后继续向上走来到level2触发第二个sell单,之后回到level1,获利2个单位(1 lot * 0间距 + 2 lot * 1间距),概率为25% (25%=50%*50%,其中第一个50%是level1到level2的概率,第二个50%是level2回到level1的概率);第三:触发第二个sell单之后价格继续往上走扫了止损,亏损4个单位(1 lot * 2间距 + 2 lot * 1间距),概率为25%(25%=50%*50%,其中第一个50%是level1到level2的概率,第二个50%是level2到level3的概率). 以上就是典型的网格逆势挂单加上马丁加仓的策略的概率解析。 所以总的期望值E=1个单位*50% + 2个单位*25% +(-4)个单位*25% = 0 当然,为了方便解释和计算期望值,上图说明的只有两个格子,一般使用这种策略会用到多于5个的格子。但是计算的结果还是一样的。在处于随机的波动市场中,这种策略的收益值还是0. 3 真实市场的分析 我把上面计算期望值的公式再放到下面方面大家参考:E=1个单位*50% + 2个单位*25% +(-4)个单位*25% = 0 思考一下怎样才能提高上面策略的期望值呢?其实从公式上看很简单。就是提高第一个1个获利单位和第二个2个获利单位的概率,以及降低第三个-4个单位的概率了。第一个第二个获利单位的概率对应着市场上价格震荡盘踞的概率(小区间内先上后下,或者先下后上),而第三个亏损的概率对应着市场强力的单边走势概率。最后得到结论很简单:我们应该做震荡区间使用上面的交易策略来获得正期望值从而盈利。 看似这个结论不是显而易见吗?谁都知道要在震荡盘踞行情做区间交易,挂上网格来盈利。但是通过上面的数学理论分析,大家可能对网格+马丁策略的概率会有一个更理性的认识和认知。 第二段我们分析了随机市场的策略收益期望值,当然我们知道市场的波动并不是随机。市场有趋势,有震荡。比如日内,很明显早盘九点到下午2点,以及晚上11点到第二天凌晨5点左右市场的震荡范围是很小的。运用这种策略这些时间段,上面公式的第一第二个概率被大大提高。长远来看我们便是手握正期望值,等待利润的到来。 4 和传统技术分析的对比 传统的技术分析和交易策略的方式一般是通过均线,RSI,趋势线,布林线,关键支撑阻力位,fibo level来判断下单的方向以及设置盈利止损的位置。这种交易方式的期望解析就是: E= (方向判断正确的概率)*(盈利点数)-(方向判断失败的概率)*(止损点数) 这上面讨论这种策略的则是判断震荡和趋势行情,这种交易方式的期望值解析则是: E= (震荡判断正确的概率)*(盈利点数)-(震荡判断失败的概率)*(止损点数) 当然,如果你觉得第二种方式,区分震荡和单边行情更加简单一点,那么这种策略一定是适合你的。 5 结合1,2,3段分析总一个总结。 其实第1段提到的软爆仓100的资金也就等同于2,3段中的亏损4个单位。 最后得到的结论是: 通过优化网格数量和区间大小,以及马丁手数增加系数,加上良好的资金管理,以及对震荡行情的把握,上面讨论的这种策略无论从理论上还是实践都有着很好盈利能力。实践的结论来自哪里,当然来自我自己做的单。 最后提一句,通过理论分析读者也明白这种策略并没有使用复利,如果你们要做复利,请谨慎小心管理好资金。

图2.PNG

图2.PNG 图1.PNG

图1.PNG发表于:2016-09-03 04:08只看该作者

2楼

一开始算的好好的,结果。。。。。

韬客社区www.talkfx.co

3楼

没看懂

韬客社区www.talkfx.co

发表于:2016-09-03 07:54只看该作者

4楼

算了这么多。有没有两年的净值曲线?回测的也行。

韬客社区www.talkfx.co

发表于:2016-09-03 09:44只看该作者

5楼

讲穿了还是判断所谓趋势还是震荡

韬客社区www.talkfx.co

发表于:2016-09-03 11:34只看该作者

7楼

同意仓位管理,但纯EA的马丁,总是经不起行情的折腾,就怕哪一天,去EVELE10都不止了。

韬客社区www.talkfx.co