[经济观察]美联储抉择时刻:继续加息还是暂停?

在当下紧缩周期中,我们已多次看到,美联储表示很可能要做的,和市场认为它能做的,其实相去甚远。美联储的“点图”,一项对联邦公开市场委员会(FMOC)成员未来政策预期的调查,表明美联储将会在2018年加息两次,2019年三次,2020年两次。这意味着美联储将最终加息7次。此外,除非长期债券收益率上升,否则7次加息将足以将收益率曲线倒挂,并将短期利率提高到30年期债券利率之上75个基点的水平。

市场参与者和美联储属于不同思想流派。截至2018年8月20日,尽管远期曲线表明与它认为美联储于2018年9月可能性很高,但2018年12月加息的可能性为略低于三分之二。价格曲线同时表明,市场预期2019年内会加息1到2次,不会有第3次,而且2020年内不会出现任何加息。简单地说,市场的预期仅为美联储“点图”所示的一半,即:3到4次25个基点的加息,而非7次。

公平地说,在当下紧缩周期中,到目前为止,市场和和点图之间出现偏差已不是第一次,而且当偏差出现后,美联储大多都占了上风。比如,2016年的大部分时间里,投资者对美联储2017年加息的决心都持怀疑态度。2017年夏天,他们又在怀疑美联储会不会在2018年进行紧缩。美联储真的实行了紧缩政策。(图1)

再朝前看,美联储如今面临以下三个挑战:

1. 定义中性政策。

2. 预防中性政策过头,转为过度紧缩。

3. 牢记货币政策变更及其经济影响之间会有时间滞后。

中性政策

要想避免加息过多,就要厘清,中性政策到底是什么?要回答这个问题,广义的定义似乎有基于点图、通胀和收益率曲线的三种。美联储给我们的答案也是点到为止,只是让我们再次回到它的点图中去。当前,FOMC成员估计联邦基金的长期均衡利率为2.875%。这接近于10年期、30年期美国国债的当前(2018年8月中旬)收益水平。这意味着,除非曲线远端出现抛售,否则“中性”的联邦基金利率将使收益率曲线呈扁平。这着实有些出乎意料,因为收益率曲线扁平,往往出现在经济放缓和衰退之前。但我们注意到,FOMC成员也预期未来的长期国债收益率会上升,这反映的是通胀风险溢价更高。

图1:投资者不信美联储两年内会加息七次

即便是3%的利率,在历史上看也是很低的。在20世纪80年代的经济扩张的末期,联邦基金利率曾达到9.75%。在20世纪90年代经济扩张的末期,美联储主席艾伦·格林斯潘将其定在6.5%。到2006年本·伯南克接任时,政策利率为5.25%。不过中性政策利率长期以来的下降,可能主要有两个原因:债务和通胀疲软。

债务水平(包括公共和私有)从1980年时占GDP的125%,到2008年已飙升至250%,后续也并没有去杠杆化,有的仅仅是一些私有领域债务转移到了公共领域。因此,美联储和债券市场都认为利率不会超过3%,其中一个依据就是,面对如此沉重的债务负担,只有利率够低,经济方可维持运转。但鉴于债务水平已如此之高,3%的联邦基金利率是不是也太高了?

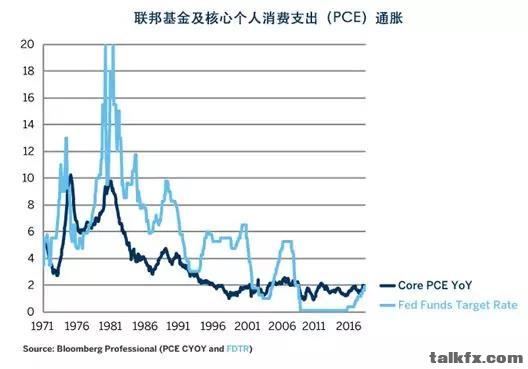

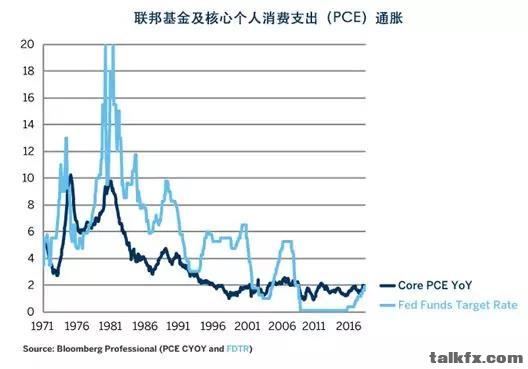

联邦基金利率峰值越来越低的另一个原因,就是通胀率已保持疲软长达25年。通货膨胀对市场参与者来说,已有些稀松平常,曾经的风险溢价之高,如今也不复存在。考虑通胀与短期利率的关系,可以让我们从另一个角度来思考,中性利率是什么?2015年美联储开始加息时,有一种假设认为,美联储想通过将联邦基金利率提至核心通胀水平,以使政策回归中性。可以这样理解,如果负实际利率(联邦基金利率低于通胀率)宽松,且正实际利率(联邦基金利率高于通胀率)紧缩,那么联邦基金利率就等于或接近通胀率即为中性。在一些指标上,美联储已经做到了中性。以个人消费支出(PCE)指数衡量的核心通胀率同比上升1.9%(图2)。目前联邦基金利率平均水平为1.875%。核心CPI为2.4%。两次加息后,年底前联邦基金利率或许就能达到这一水平。因此,如果中性指的是将联邦基金利率提高至通胀率水平,那我们已经做到中性了。

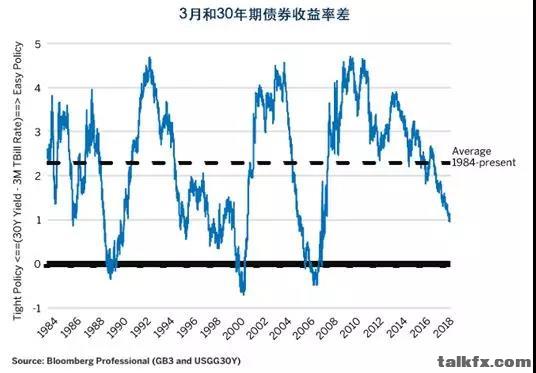

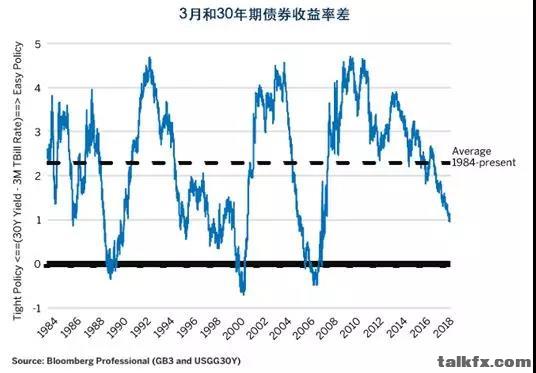

最后是收益率曲线。收益率曲线并不能告诉我们中性政策到底是什么。早期收益率曲线理论家认为,债券收益率的风险溢价应高于短期利率,理由是到期时间长,风险就高。基于这个观点,中性的收益率曲线应该是适度正向倾斜的。但是,收益率曲线的历史很长。从1983年到现在—35年、4个商业周期—30年期美国长期债券的收益率,比3个月的国债利率平均高230个基点(图3)。如此看来,目前3个月和30年期之间利差为100个基点,已经属于紧缩了。从不同的角度来看,2年–10年期的利差,自1977年来的平均值是100个基点左右。目前,利差已经缩小到了约25个基点。这些收益率曲线衡量指标表明,美联储已经驶过中性政策,已进入了“紧缩”区域。

图2:我们已到中性了吗?

[/color]

有人可能会说,美国国内外多年的量化宽松政策,作为美联储政策紧缩的一项手段,已经扭曲了收益率曲线。的确,量化宽松可能人为地压平了收益率曲线。但是,美联储的量化宽松政策在近四年前已经结束,在过去12个月里也一直在积极缩减资产负债表。同时,欧洲央行(ECB)和日本央行(BoJ)也放缓了购买债券的步伐。因此,收益率曲线中的任何扭曲可能都已被消解。最后,值得一提的是,无论量化宽松带来了什么样的影响,收益率曲线自2008年至不久前一直很陡,即便考虑到量化宽松的影响,陡峭地收益率曲线还是准确预示了长期的经济扩张。

图3:3月-30年期债券利差在过去25年中平均值为230个基点。

[color=black]

4.jpg

4.jpg 3.jpg

3.jpg 2.jpg

2.jpg 1.jpg

1.jpg

市场参与者和美联储属于不同思想流派。截至2018年8月20日,尽管远期曲线表明与它认为美联储于2018年9月可能性很高,但2018年12月加息的可能性为略低于三分之二。价格曲线同时表明,市场预期2019年内会加息1到2次,不会有第3次,而且2020年内不会出现任何加息。简单地说,市场的预期仅为美联储“点图”所示的一半,即:3到4次25个基点的加息,而非7次。

公平地说,在当下紧缩周期中,到目前为止,市场和和点图之间出现偏差已不是第一次,而且当偏差出现后,美联储大多都占了上风。比如,2016年的大部分时间里,投资者对美联储2017年加息的决心都持怀疑态度。2017年夏天,他们又在怀疑美联储会不会在2018年进行紧缩。美联储真的实行了紧缩政策。(图1)

再朝前看,美联储如今面临以下三个挑战:

1. 定义中性政策。

2. 预防中性政策过头,转为过度紧缩。

3. 牢记货币政策变更及其经济影响之间会有时间滞后。

中性政策

要想避免加息过多,就要厘清,中性政策到底是什么?要回答这个问题,广义的定义似乎有基于点图、通胀和收益率曲线的三种。美联储给我们的答案也是点到为止,只是让我们再次回到它的点图中去。当前,FOMC成员估计联邦基金的长期均衡利率为2.875%。这接近于10年期、30年期美国国债的当前(2018年8月中旬)收益水平。这意味着,除非曲线远端出现抛售,否则“中性”的联邦基金利率将使收益率曲线呈扁平。这着实有些出乎意料,因为收益率曲线扁平,往往出现在经济放缓和衰退之前。但我们注意到,FOMC成员也预期未来的长期国债收益率会上升,这反映的是通胀风险溢价更高。

图1:投资者不信美联储两年内会加息七次

即便是3%的利率,在历史上看也是很低的。在20世纪80年代的经济扩张的末期,联邦基金利率曾达到9.75%。在20世纪90年代经济扩张的末期,美联储主席艾伦·格林斯潘将其定在6.5%。到2006年本·伯南克接任时,政策利率为5.25%。不过中性政策利率长期以来的下降,可能主要有两个原因:债务和通胀疲软。

债务水平(包括公共和私有)从1980年时占GDP的125%,到2008年已飙升至250%,后续也并没有去杠杆化,有的仅仅是一些私有领域债务转移到了公共领域。因此,美联储和债券市场都认为利率不会超过3%,其中一个依据就是,面对如此沉重的债务负担,只有利率够低,经济方可维持运转。但鉴于债务水平已如此之高,3%的联邦基金利率是不是也太高了?

联邦基金利率峰值越来越低的另一个原因,就是通胀率已保持疲软长达25年。通货膨胀对市场参与者来说,已有些稀松平常,曾经的风险溢价之高,如今也不复存在。考虑通胀与短期利率的关系,可以让我们从另一个角度来思考,中性利率是什么?2015年美联储开始加息时,有一种假设认为,美联储想通过将联邦基金利率提至核心通胀水平,以使政策回归中性。可以这样理解,如果负实际利率(联邦基金利率低于通胀率)宽松,且正实际利率(联邦基金利率高于通胀率)紧缩,那么联邦基金利率就等于或接近通胀率即为中性。在一些指标上,美联储已经做到了中性。以个人消费支出(PCE)指数衡量的核心通胀率同比上升1.9%(图2)。目前联邦基金利率平均水平为1.875%。核心CPI为2.4%。两次加息后,年底前联邦基金利率或许就能达到这一水平。因此,如果中性指的是将联邦基金利率提高至通胀率水平,那我们已经做到中性了。

最后是收益率曲线。收益率曲线并不能告诉我们中性政策到底是什么。早期收益率曲线理论家认为,债券收益率的风险溢价应高于短期利率,理由是到期时间长,风险就高。基于这个观点,中性的收益率曲线应该是适度正向倾斜的。但是,收益率曲线的历史很长。从1983年到现在—35年、4个商业周期—30年期美国长期债券的收益率,比3个月的国债利率平均高230个基点(图3)。如此看来,目前3个月和30年期之间利差为100个基点,已经属于紧缩了。从不同的角度来看,2年–10年期的利差,自1977年来的平均值是100个基点左右。目前,利差已经缩小到了约25个基点。这些收益率曲线衡量指标表明,美联储已经驶过中性政策,已进入了“紧缩”区域。

图2:我们已到中性了吗?

[/color]

有人可能会说,美国国内外多年的量化宽松政策,作为美联储政策紧缩的一项手段,已经扭曲了收益率曲线。的确,量化宽松可能人为地压平了收益率曲线。但是,美联储的量化宽松政策在近四年前已经结束,在过去12个月里也一直在积极缩减资产负债表。同时,欧洲央行(ECB)和日本央行(BoJ)也放缓了购买债券的步伐。因此,收益率曲线中的任何扭曲可能都已被消解。最后,值得一提的是,无论量化宽松带来了什么样的影响,收益率曲线自2008年至不久前一直很陡,即便考虑到量化宽松的影响,陡峭地收益率曲线还是准确预示了长期的经济扩张。

图3:3月-30年期债券利差在过去25年中平均值为230个基点。

[color=black]

4.jpg

4.jpg 3.jpg

3.jpg 2.jpg

2.jpg 1.jpg

1.jpg2楼

中性政策过头

关于中性利率政策过头和有意放缓经济,既有支持的论调,也有反对的声音。如果央行认为存在经济风险过热风险,正常回应应该是收紧政策以实现软着陆。过去40年中,美联储成功实现两次软着陆:1986年和1995年。在这两次软着陆的案例中,美联储都成功放缓了经济增长,有效得将通胀遏制在可控范围内,并同时避免了经济衰退。在这两个案例中,在进一步紧缩政策(1990-1991和2001年)之后的经济衰退中,经济增长均出现了反弹(1987-89和1996-2000)。

目前,几乎看不到经济过热的明确迹象。核心CPI已上涨了几十个基点,但仍然保持在过去25年所处的范围内,也远低于20世纪七八十年代的水平。核心PCE,美联储偏好的一个更广泛的衡量标准,其指标更加平稳。尽管失业率极低,但工资同比增速仅为2.7%,低于过去经济周期中的类似阶段。“共享经济”或许会带来低失业率,但已延续九年的经济扩张,也并未带来通胀率的实质性上升。

然而,美联储可能担心,如果失业率持续走低,必将会导致工资上涨,通货膨胀率也将朝着3-4%迈进,这可能会给长期债券市场带来冲击。美联储或将以当前的紧缩政策作为手段,来避免这种看似必然的情况发生。最后,除消费者价格通胀外,资产泡沫也令美联储堪忧。美联储的使命中并未明确提及资产价格,但标普500®指数已从2009年的低点上涨了300%,同期纳斯达克指数上涨了600%。美联储可能会担心资产价格攀升过度。也许美联储是真的担忧,但他们对外界尚无任何表示。

图4. 大部分指标表明,通胀率已超过美联储2%的目标。

滞后时间

那么,如果美联储已经到了或者过了中性目标,经济为何还会如此强劲?部分原因是政府支出激增和减税所带来的财政刺激。联邦政府赤字已经从2016年GDP的2.2%增长到目前的4%左右(截至6月共12个月数据)。在未来两年内,很可能会升至6%。即使财政刺激不可能持续太久,财政扩张已经助推了2018年上半年的实际GDP增长。

除了财政刺激措施之外,经济仍能保持强劲的另一个关键点在于:大多数加息都是近期才实施的,还没能产生太大影响。货币政策通常需要六个月到两年(平均约15个月)才能见效。因此,我们不应该期望美联储2015年和2016年的两次加息会产生多大的影响,因为这两次加息都使政策利率远低于通胀利率、收益率曲线极其陡峭。2017年的前两次加息也是如此。最近的政策紧缩的影响,可能要到2019年或2020年后才会体现出来。所以,主要的风险在于鲍威尔执掌下的美联储,看到大量涌入的的数据后,不断加息,无视滞后期间(即加息之后但经济显示出对紧缩政策的反应前的阶段)多次加息的累积性影响可能带来的经济大幅放缓。

当然,美联储官员很清楚滞后时间问题,他们甚至在公开声明中也不时提到这些问题。我们的建议是:把这些声明当做默片观赏。不要听信美联储滞后时间的说辞。相反,关注他们的行动,从“点图”里分析他们的计划。

抉择时刻—做出决定吧。

走到岔路口的美联储已将政策利率调至与通胀率持平。某种程度来说,这已经是中性政策了—甚至已经有些过了。美联储的点图显示当前紧缩政策正在延续,然而在九月第八次加息后,市场似乎并不买账。市场参与者似乎认为在九月后,美联储的紧缩政策将大幅放缓节奏。如果他们的判断是对的,美联储将有可能成功实现1986年和1995年那样的软着陆。这样一来,2019年或2020年经济可能放缓,但不会出现失业率大幅上涨或经济产出下行的情况。我们也很有可能迎来将延续至2020年代中期的持续经济扩张。

一种赞成美联储暂缓加息的观点认为,美联储很清楚扭转收益率曲线的风险,因此不会让短期政策利率太接近或高于长期收益率水平。但是,收益率曲线并不像电灯。它不是只有开或关这两个按钮。它更像是有一个调光开关。收益率曲线比较扁平,哪怕未达完全水平、也未呈倒挂,可能也同样是不祥的征兆。问题的关键在于,美联储会允许让这条曲线变得有多平?那样的扁平状态又能保持多久?

另一方面,如果美联储只是狭隘地聚焦于涌入的数据,而忽视其政策行动以及这些行动对经济的影响之间的滞后,埋头依据点图来大幅加息,那么2020年或2021年出现衰退的风险必将猛增。若美联储继续以当前的步调继续紧缩政策,随着我们步入下一个十年,经济衰退、市场波动率激增、信用利差大幅拓宽都将会是极为真切的风险。因此,9月FOMC会议的时候,务必密切关注:美联储在这个十年结束前朝着3%收紧政策的意图,是否有撤回的迹象。最后,点图和其他公开声明,远比美联储9月的政策举措值得关注。9月加息,看似已被市场价格消化,只要不出大的变化,也不会再有变数。

展望

2019年暂停?我们的基本场景是,美联储很快就会进入“暂停待命”模式。我们认为美联储可能会再加息两次,然后暂停,这基于以下几个假设。首先,美联储似乎非常清楚,公共和私有债务的增长都达到了创纪录的水平。利率上升会增加偿还债务的成本,并增加经济衰退的风险。其次,也与第一点相关的是,过去12个月中,收益率曲线已大幅度扁平化。按照我们的分析,收益率曲线表明,美联储已经实现了“中性”利率政策,这意味着继续紧缩政策可能会使曲线完全扁平化甚至倒挂,而这或将直接诱发2020年经济衰退。第三,到目前为止,美国推动的贸易战并未对美国经济造成太大影响。但全球经济增长正在放缓,许多新兴市场也开始倍感压力。哪怕全球放缓不会导致经济衰退,也会减缓美国经济增长。我们的分析与期货市场的共识有所不同,我们认为美联储在收手之前,有60%的几率还会加息两次。

展望2020年,出现经济衰退的风险概率已达33%,且还在上升。美国目前的经济扩张,很快就会成为历史上最长的一次。我们认为经济扩张的结束不因于时间的长短,而取决于国内政策失误或严重的外部干扰。如上所述,当前债务负担日益加剧,收益率曲线几近扁平,贸易战不断升级,新兴市场货币和经济问题重重,有太多因素可能成为结束当前经济扩张的催化剂。据我们分析,2020年出现经济衰退的可能性已升至33%。随着我们迈向2019年,如果我们给美联储设定的基本场景错了,如果美联储继续加息,那我们会把2020年经济衰退的可能性再调高。

最后,我们注意到,若经济衰退的概率为33%,经济衰退到来时,美联储降息的可能性也是33%。而且,请注意美联储不一定会以25个基点的增量降息,甚至不一定在定期召开的FOMC会议上宣布降息。谨记,由于前美联储主席艾伦·格林斯潘在1994年的激进紧缩政策早已广受诟病,此后的加息一直是按照25个基点的增量进行。然而,在下行过程中,一旦类似经济衰退的数据开始出现在就业形势报告中,或当我们看到信贷市场利差急剧扩大并预示严峻的财务困境时,利率迅速大幅下调也是可能的。

4.jpg

4.jpg

关于中性利率政策过头和有意放缓经济,既有支持的论调,也有反对的声音。如果央行认为存在经济风险过热风险,正常回应应该是收紧政策以实现软着陆。过去40年中,美联储成功实现两次软着陆:1986年和1995年。在这两次软着陆的案例中,美联储都成功放缓了经济增长,有效得将通胀遏制在可控范围内,并同时避免了经济衰退。在这两个案例中,在进一步紧缩政策(1990-1991和2001年)之后的经济衰退中,经济增长均出现了反弹(1987-89和1996-2000)。

目前,几乎看不到经济过热的明确迹象。核心CPI已上涨了几十个基点,但仍然保持在过去25年所处的范围内,也远低于20世纪七八十年代的水平。核心PCE,美联储偏好的一个更广泛的衡量标准,其指标更加平稳。尽管失业率极低,但工资同比增速仅为2.7%,低于过去经济周期中的类似阶段。“共享经济”或许会带来低失业率,但已延续九年的经济扩张,也并未带来通胀率的实质性上升。

然而,美联储可能担心,如果失业率持续走低,必将会导致工资上涨,通货膨胀率也将朝着3-4%迈进,这可能会给长期债券市场带来冲击。美联储或将以当前的紧缩政策作为手段,来避免这种看似必然的情况发生。最后,除消费者价格通胀外,资产泡沫也令美联储堪忧。美联储的使命中并未明确提及资产价格,但标普500®指数已从2009年的低点上涨了300%,同期纳斯达克指数上涨了600%。美联储可能会担心资产价格攀升过度。也许美联储是真的担忧,但他们对外界尚无任何表示。

图4. 大部分指标表明,通胀率已超过美联储2%的目标。

滞后时间

那么,如果美联储已经到了或者过了中性目标,经济为何还会如此强劲?部分原因是政府支出激增和减税所带来的财政刺激。联邦政府赤字已经从2016年GDP的2.2%增长到目前的4%左右(截至6月共12个月数据)。在未来两年内,很可能会升至6%。即使财政刺激不可能持续太久,财政扩张已经助推了2018年上半年的实际GDP增长。

除了财政刺激措施之外,经济仍能保持强劲的另一个关键点在于:大多数加息都是近期才实施的,还没能产生太大影响。货币政策通常需要六个月到两年(平均约15个月)才能见效。因此,我们不应该期望美联储2015年和2016年的两次加息会产生多大的影响,因为这两次加息都使政策利率远低于通胀利率、收益率曲线极其陡峭。2017年的前两次加息也是如此。最近的政策紧缩的影响,可能要到2019年或2020年后才会体现出来。所以,主要的风险在于鲍威尔执掌下的美联储,看到大量涌入的的数据后,不断加息,无视滞后期间(即加息之后但经济显示出对紧缩政策的反应前的阶段)多次加息的累积性影响可能带来的经济大幅放缓。

当然,美联储官员很清楚滞后时间问题,他们甚至在公开声明中也不时提到这些问题。我们的建议是:把这些声明当做默片观赏。不要听信美联储滞后时间的说辞。相反,关注他们的行动,从“点图”里分析他们的计划。

抉择时刻—做出决定吧。

走到岔路口的美联储已将政策利率调至与通胀率持平。某种程度来说,这已经是中性政策了—甚至已经有些过了。美联储的点图显示当前紧缩政策正在延续,然而在九月第八次加息后,市场似乎并不买账。市场参与者似乎认为在九月后,美联储的紧缩政策将大幅放缓节奏。如果他们的判断是对的,美联储将有可能成功实现1986年和1995年那样的软着陆。这样一来,2019年或2020年经济可能放缓,但不会出现失业率大幅上涨或经济产出下行的情况。我们也很有可能迎来将延续至2020年代中期的持续经济扩张。

一种赞成美联储暂缓加息的观点认为,美联储很清楚扭转收益率曲线的风险,因此不会让短期政策利率太接近或高于长期收益率水平。但是,收益率曲线并不像电灯。它不是只有开或关这两个按钮。它更像是有一个调光开关。收益率曲线比较扁平,哪怕未达完全水平、也未呈倒挂,可能也同样是不祥的征兆。问题的关键在于,美联储会允许让这条曲线变得有多平?那样的扁平状态又能保持多久?

另一方面,如果美联储只是狭隘地聚焦于涌入的数据,而忽视其政策行动以及这些行动对经济的影响之间的滞后,埋头依据点图来大幅加息,那么2020年或2021年出现衰退的风险必将猛增。若美联储继续以当前的步调继续紧缩政策,随着我们步入下一个十年,经济衰退、市场波动率激增、信用利差大幅拓宽都将会是极为真切的风险。因此,9月FOMC会议的时候,务必密切关注:美联储在这个十年结束前朝着3%收紧政策的意图,是否有撤回的迹象。最后,点图和其他公开声明,远比美联储9月的政策举措值得关注。9月加息,看似已被市场价格消化,只要不出大的变化,也不会再有变数。

展望

2019年暂停?我们的基本场景是,美联储很快就会进入“暂停待命”模式。我们认为美联储可能会再加息两次,然后暂停,这基于以下几个假设。首先,美联储似乎非常清楚,公共和私有债务的增长都达到了创纪录的水平。利率上升会增加偿还债务的成本,并增加经济衰退的风险。其次,也与第一点相关的是,过去12个月中,收益率曲线已大幅度扁平化。按照我们的分析,收益率曲线表明,美联储已经实现了“中性”利率政策,这意味着继续紧缩政策可能会使曲线完全扁平化甚至倒挂,而这或将直接诱发2020年经济衰退。第三,到目前为止,美国推动的贸易战并未对美国经济造成太大影响。但全球经济增长正在放缓,许多新兴市场也开始倍感压力。哪怕全球放缓不会导致经济衰退,也会减缓美国经济增长。我们的分析与期货市场的共识有所不同,我们认为美联储在收手之前,有60%的几率还会加息两次。

展望2020年,出现经济衰退的风险概率已达33%,且还在上升。美国目前的经济扩张,很快就会成为历史上最长的一次。我们认为经济扩张的结束不因于时间的长短,而取决于国内政策失误或严重的外部干扰。如上所述,当前债务负担日益加剧,收益率曲线几近扁平,贸易战不断升级,新兴市场货币和经济问题重重,有太多因素可能成为结束当前经济扩张的催化剂。据我们分析,2020年出现经济衰退的可能性已升至33%。随着我们迈向2019年,如果我们给美联储设定的基本场景错了,如果美联储继续加息,那我们会把2020年经济衰退的可能性再调高。

最后,我们注意到,若经济衰退的概率为33%,经济衰退到来时,美联储降息的可能性也是33%。而且,请注意美联储不一定会以25个基点的增量降息,甚至不一定在定期召开的FOMC会议上宣布降息。谨记,由于前美联储主席艾伦·格林斯潘在1994年的激进紧缩政策早已广受诟病,此后的加息一直是按照25个基点的增量进行。然而,在下行过程中,一旦类似经济衰退的数据开始出现在就业形势报告中,或当我们看到信贷市场利差急剧扩大并预示严峻的财务困境时,利率迅速大幅下调也是可能的。

4.jpg

4.jpg韬客社区www.talkfx.co